नवीनतम वित्तीय जानकारी, युक्तियाँ, अंतर्दृष्टि एवं और भी सूचना

Understanding the Differences Between Home Loans and Mortgage Loans

In the world of finance, loans are as diverse as the people who avail them. But there's one common misunderstanding that we'd like to address: the difference between home loans and mortgage loans. Many people believe these terms are interchangeable, but they are actually two distinct financial products with different purposes, features, and implications. To ensure you make informed decisions when it comes to your homeownership or financial goals, let's break down the key differences between mortgage loans vs home loans.

ईएमआई को समझना: तात्पर्य , गणना एवं अन्य कारकों का पूर्ण रूप

ईएमआई मासिक किस्तों पर आधारित है जिसे उधारकर्ता प्रत्येक महीने निर्धारित तिथि पर एक निश्चित अवधि तक ऋणदाता को भुगतान किया जाता है।

ईएमआई को समझना: तात्पर्य , गणना एवं अन्य कारकों का पूर्ण रूप

ईएमआई मासिक किस्तों पर आधारित है जिसे उधारकर्ता प्रत्येक महीने निर्धारित तिथि पर एक निश्चित अवधि तक ऋणदाता को भुगतान किया जाता है।

ईएमआई को समझना: तात्पर्य , गणना एवं अन्य कारकों का पूर्ण रूप

ईएमआई मासिक किस्तों पर आधारित है जिसे उधारकर्ता प्रत्येक महीने निर्धारित तिथि पर एक निश्चित अवधि तक ऋणदाता को भुगतान किया जाता है।

एफडी पर ऋण पाने के लिए एक पूरी गाइड

तत्काल नकदी प्राप्त करने के लिए सावधि जमा के बदले पैसे उधार लेना आसान है। इसके अलावा, आपके पास अपने निवेश किए गए सभी या एक हिस्से को गवाएं बिना एफडी के बदले ऋण उधार लेने का विकल्प रखें । एफडी प्रोग्राम के तहत बैंक ऑफ बड़ौदा आपको अपने ओवरड्राफ्ट पर 90% तक उधार लेने की अनुमति देता है। केवल राशि जिसे चुकाया जाना होता है , वह है , मूल ऋण राशि एवं उसका ब्याज ।

एफडी पर ऋण पाने के लिए एक पूरी गाइड

तत्काल नकदी प्राप्त करने के लिए सावधि जमा के बदले पैसे उधार लेना आसान है। इसके अलावा, आपके पास अपने निवेश किए गए सभी या एक हिस्से को गवाएं बिना एफडी के बदले ऋण उधार लेने का विकल्प रखें । एफडी प्रोग्राम के तहत बैंक ऑफ बड़ौदा आपको अपने ओवरड्राफ्ट पर 90% तक उधार लेने की अनुमति देता है। केवल राशि जिसे चुकाया जाना होता है , वह है , मूल ऋण राशि एवं उसका ब्याज ।

सावधि के एवज में ऋण लेने के लिए एक विस्तृत मार्गदर्शिका

आसानी से नकद की प्राप्त करने हेतु सावधि जमा के एवज में ऋण लेना काफी उधार लेना आसान है। साथ ही बैंक ऑफ बड़ौदा के विपरीत एफड़ी का विकल्प है एफड़ी प्रोग्राम के आपकी अपने आरआईएन के 90% तक की राशि की चुकौती की जानी है

विदेश में अध्ययन करने के लिए शिक्षा ऋण बनाम स्व-वित्तपोषण

विदेश में पढ़ना कई विद्यार्थियों का सपना होता है। यह उन्हें नई संस्कृतियों की खोज करने और वैश्विक एक्सपोजर स्व-वित्तपोषण के अलावा एक गुणवत्तापूर्ण शिक्षा प्राप्त करने में सहायक होता है; तथापि, एक अंतरराष्ट्रीय शिक्षा का वित्तपोषण अधिकांश विद्यार्थियों के लिए प्रमुख चुनौती हो सकती है।

सामान्य विदेशी शिक्षा ऋण संबंधी समस्याएं और इनका समाधान

विदेश में उच्च शिक्षा प्राप्त करना कई विद्याथियों का सपना होता है। तथापि, विदेशों में अध्ययन करने के लिए आवश्यक एक बड़ी धनराशि एक बड़ी चुनौती हो सकती है। इस बाधा को दूर करने के लिए, विद्यार्थीगण विदेशी शिक्षा ऋण लेते हैं। ऐसे ऋण छात्रों के सपने को पूरा करने के लिए आवश्यक वित्तीय सहायता प्रदान करते हैं।

How to Save & Invest for Your Child's Education Aboard

Quality education is one of the most important investments in your child's future. It equips them with the knowledge, skills, and opportunities necessary to thrive in today's globalised world.

अपने बच्चे की शिक्षा के लिए बचत और निवेश कैसे करें

गुणवत्तापूर्ण शिक्षा आपके बच्चों के भविष्य के लिए किए जाने वाले सबसे महत्वपूर्ण निवेशों में से एक है। यह उन्हें आज की वैश्वीकृत दुनिया में आगे बढ़ने के लिए आवश्यक ज्ञान, कौशल और अवसर उपलब्ध कराता है।

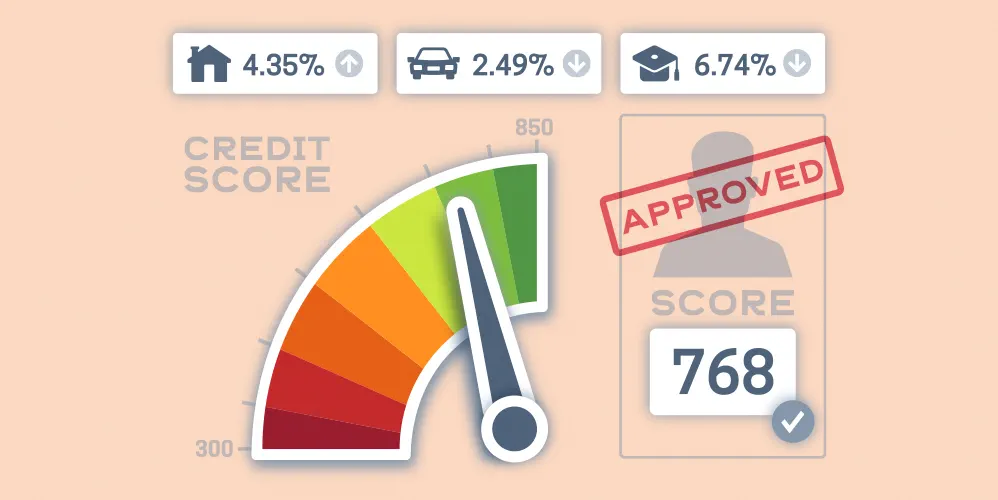

शिक्षा ऋण के लिए आवश्यक सिबिल स्कोर की जानकारी

शिक्षा ऋण के लिए सिबिल स्कोर संबंधी आवश्यकताओं और फंडिंग को सुरक्षित रखने संबंधी दिशानिर्देशों की जानकारी प्राप्त करें. शिक्षा ऋण की स्वीकृति हेतु उत्तम सिबिल स्कोर का होना सुनिश्चित करें.

विद्यार्थी ऋण (स्टूडेंट लोन) के बोझ को कम कैसे करें

यदि किसी विद्यार्थी को अपने स्टूडेंट लोन के बोझ को कम करना है तो इसके लिए ज्यादा चिंता करने की आवश्यकता नहीं है. यह सूचनापरक ब्लॉग इन तथ्यों से आपको अवगत कराता है और विद्यार्थी ऋण (स्टूडेंट लोन) को कम करते हुए इस वित्तीय बोझ से मुक्त होने के संबंध में जानकारी उपलब्ध कराता है.

वैयक्तिक ऋण का आंशिक पूर्व भुगतान एवं खाता बंद करने संबंधी जानकारी

वैयक्तिक ऋण हमारी वित्तीय आवश्यकताओं को पूरा करने के लिए बैंकों और वित्तीय संस्थानों द्वारा प्रदान किए जाने वाले असुरक्षित ऋण हैं. इनका उपयोग अपने वाहन या घर की खरीद, किसी ऋण का भुगतान अथवा किसी आकस्मिक परिस्थिति में किया जाता है; वैयक्तिक ऋण लेना आसान है, इसकी चुकौती अवधि फ्लेक्सीबल होती है. बहरहाल, यह ऋण अक्सर उच्च ब्याज दरों और सख्त नियमों व शर्तों पर दिए जाते हैं. कभी-कभी, ऐसा देखा जाता है कि कभी कोई उधारकर्ता नियत तिथि से पहले अपने ऋण खाते को बंद करना चाहता है. इसके लिए कुछ आवश्यक मानक प्रक्रियाएं हैं, जो सभी ऋणदाताओं के लिए अलग अलग हो सकती है.

कृषि भूमि की खरीद हेतु ऋण कैसे प्राप्त करें ?

कृषि सदियों से भारत की अर्थव्यवस्था का आधार स्तम्भ रहा है और अपने राष्ट्रवासियों को खाद्यान्न मुहैया कराने में देश के किसानों की भूमिका काफी महत्वपूर्ण रही है. यदि आप कृषि कार्य से जुड़ना चाहते हैं और भारत में कृषि भूमि के स्वामी बनाना चाहते हैं, मगर आपके पास इसके लिए आवश्यक धनराशि नहीं है तो आपके लिए एक अच्छी खबर है. कृषि ऋण की उपलब्धता के साथ, अब आप अपनी खेती के सपनों को साकार कर सकते हैं, इसके लिए आवश्यक भूमि का अधिग्रहण कर सकते हैं. इस ब्लॉग में, हम भारत में कृषि ऋण के विभिन्न पहलुओं की जानकारी देते हुए यह सूचित करेंगे कि यह इस संबंध में आपके द्वारा किए जाने वाले प्रयासों में किस प्रकार सहायक हो सकते हैं. कृषि भूमि की खरीद हेतु प्रदत्त ऋण भारत में संभावित किसानों के लिए उपलब्ध सर्वोत्तम मूल्य प्रस्तावों में से एक होता है.

कृषि ऋण प्राप्त करने संबंधी निर्देशिका : आवेदन, पात्रता और आवश्यक दस्तावेज

कृषि भारतीय अर्थव्यवस्था का आधार स्तम्भ है, जिसका देश के सकल घरेलू उत्पाद में काफी महत्वपूर्ण योगदान है और देश की आबादी के एक बड़े हिस्से को रोजगार उपलब्ध कराती है. तथापि मौसम की अप्रत्याशित स्थिति, उच्च इनपुट लागत और पूंजी तक सीमित पहुंच जैसे कारकों की वजह से किसानों को अक्सर वित्तीय चुनौतियों का सामना करना पड़ता है. किसानों का समर्थन करने और कृषि विकास को प्रोत्साहित करने हेतु भारत सरकार और वित्तीय संस्थान इनकी आवश्यकताओं के अनुरूप आकर्षक ब्याज दर पर विभिन्न योजनाओं व पात्रता मानदंडों के अनुसार कृषि ऋण प्रदान करते हैं. इस ब्लॉग में, हम कृषि ऋण कैसे प्राप्त करें, इस पर लागू ब्याज दर, कृषि योजनाओं से संबंधित दिशानिर्देश, पात्रता, विभिन्न आवश्यकताएं एवं आवश्यक दस्तावेजों के बारे में अवगत कराएंगे.

कृषि भूमि के एवज में ऋण के लिए आवेदन करना: एक चरणबद्ध निर्देशिका

भारत में कृषि भूमि के एवज में ऋण प्राप्त करना किसानों और भूस्वामियों, जो अपनी वित्तीय जरूरतों को पूरा करना चाहते हैं, के लिए एक प्रमुख माध्यम हो सकता है. ऐसे कृषि ऋण व्यक्तियों को अपनी कृषि भूमि के संभावित मूल्य में वृद्धि करने व विभिन्न उद्देश्यों के लिए इसका उपयोग करने में सहायक होता है. इस ब्लॉग पोस्ट में, हम भारत में कृषि भूमि के एवज में ऋण प्राप्त करने की प्रक्रिया के बारे में जानकारी देंगे, जिसमें शामिल आवश्यक कार्य बिन्दुओं को रेखांकित किया जाएगा. हमारा विश्वास है कि इस आलेख को पढ़ने के पश्चात, आपको अपने सभी सवालों के जवाब मिल जाएंगे, जैसे कृषि भूमि के एवज में ऋण कैसे प्राप्त करें, मुझे कृषि भूमि पर कितना ऋण मिल सकता है ? कृषि भूमि के एवज में लिए जाने वाले ऋण पर लागू ब्याज दर तथा कृषि संपत्ति के एवज में ऋण कैसे प्राप्त किया जा सकता है.

कृषि ऋण और वित्तपोषण संबंधी विकल्पों का स्वरूप

कृषि भारत की अर्थव्यवस्था का आधार स्तम्भ है, जो आबादी के एक बड़े हिस्से को रोजगार उपलब्ध कराती है और देश के समग्र विकास में अपना योगदान देती है. किसानों का समर्थन करने और कृषि पद्धतियों को प्रोत्साहित करने हेतु हमारे देश में स्थित वित्तीय संस्थानों द्वारा किसानों और कृषि व्यवसायों की विविध आवश्यकताओं को पूरा करने के लिए कृषि ऋण की एक श्रृंखला प्रदान की जाती है. यह ऋण वित्तीय सहायता प्रदान करने तथा किसानों को आधुनिक उपकरणों में निवेश करने हेतु सशक्त बनाने के साथ साथ बुनियादी ढांचे में सुधार उत्पादकता में वृद्धि करने में महत्वपूर्ण भूमिका का निर्वहन करते हैं . इस आलेख के माध्यम से हम विभिन्न कृषि ऋणों की जानकारी प्राप्त करेंगे और इनकी विशेषताओं और लाभों से अवगत कराएंगे.

7 Step-guide to applying for a Home Loan

All of us dream of becoming homeowners. It is a way of ensuring lifelong financial security; the kind that does not come from living in a rented home. But buying a home is a complicated process. Whether it is years of savings to be given as down payment or finding the right locality to invest in; the process of buying a home is elaborate. And since property investments take a huge chunk of savings, most of us rely on home loans. Yes, you can take out a home loan and pay it off in easy equated monthly instalments (EMIs) for tenures lasting up-to 30 years. Let’s understand the home loan procedure.

गृह ऋण ईएमआई भूल जाने के क्या परिणाम हैं?

एक गृह ऋण आपको अपने सपनों के घर की खरीद के वित्तपोषण में मदद कर सकता है। ये ऋण आमतौर पर उच्च मूल्य के होते हैं और इसलिए कार्यकाल में भी लंबे होते हैं। ऋणदाता आमतौर पर लागत का केवल 75% से 90% स्वीकृत करते हैं और आपको बनाने के लिए पर्याप्त बचत करने की आवश्यकता होती है।

गृह ऋण लेने की सही उम्र क्या है ?

घर खरीदना दुनिया भर में हर व्यक्ति के लिए एक सपना है। एकमात्र समस्या घर खरीदने के सामर्थ्य की है। घर खरीदने के लिए बजट के अंदर होना चाहिए। किसी के सपनों को प्राप्त करने के लिए यथार्थवादी होने की आवश्यकता है।

वेतनभोगी कर्मचारी के रूप में मुझे कितना गृह ऋण मिल सकता है?

रियल एस्टेट की दरें हर गुजरते दिन के साथ बढ़ रही हैं। किसी के लिए केवल अपनी बचत की मदद से घर खरीदना संभव नहीं है। गृह ऋण लेने के लिए आपको बैंक से संपर्क करना होगा। लेकिन उधारदाताओं को यह सुनिश्चित करने की आवश्यकता है कि आपके पास अपना ऋण पारित करने से पहले ऋण चुकाने के सामार्थ्य को देखा लेने की आवश्यक है। यह सुनिश्चित करने के लिए कि आपके पास पुनर्भुगतान क्षमता है, वे कुछ महत्वपूर्ण कारकों को ध्यान में रखते हैं जैसे कि आपकी शुद्ध मासिक आय, क्रेडिट स्कोर और क्रेडिट चुकौती व्यवहार। यदि आप एक वेतनभोगी कर्मचारी हैं जो सोच रहे हैं कि आपको, आपके वेतन के अनुरूप कितना गृह ऋण मिल सकता है, तो आपको इस लेख को पढ़ने की आवश्यकता है।

गृह ऋण एवं उनसे संबंधित मूलधन और ब्याज दर के बारे में बताया गया

बैंक ऑफ बड़ौदा विभिन्न प्रकार के गृह ऋण प्रदान करता है जिन्हें आप अपनी आवश्यकताओं के आधार पर चुन सकते हैं. बैंक विभिन्न भारतीय शहरों और कस्बों में कई लाख से लेकर कुछ करोड़ तक के ऋण प्रदान करता है। इसकी सुव्यवस्थित, ऑनलाइन प्रक्रिया के साथ, अब आप बैंक की वेबसाइट के माध्यम से ऑनलाइन ऋण के लिए आवेदन कर सकते हैं। आप ऋण के लिए पूर्व-अनुमोदन भी प्राप्त कर सकते हैं। अपनी पात्रता के आधार पर संपत्ति का चयन कर सकते हैं और अपने दस्तावेजों को ऑनलाइन जमा कर सकते हैं। लेकिन गृह ऋण लेने से पहले, आपको ऋण से जुड़ी विभिन्न शब्दावली से खुद को परिचित करना चाहिए; जिनमें से दो सबसे महत्वपूर्ण हैं। हम बात कर रहे हैं गृह ऋण की मूल राशि और ब्याज दरों की। आइए इन्हें विस्तार से समझते हैं।

क्या सह-आवेदक की आय अधिकतम गृह ऋण राशि प्राप्त करने में आपकी संभावनाओं में सुधार करती है?

गृह ऋण को कई लोगों के लिए जीवन में बार मिलने वाला अवसर माना जाता है। यही कारण है कि यह आपकी संभावित ऋण राशि को अधिकतम करने में मदद करेगा। संयुक्त गृह ऋण का विकल्प चुनना सबसे अच्छा है। आइए जानें कि संयुक्त गृह ऋण क्या है और आप अधिकतम गृह ऋण राशि प्राप्त करने की अपनी संभावनाओं को कैसे सुधार सकते हैं।

गृह ऋण वितरण प्रक्रिया के लिए पूरी मार्गदर्शिका

अब, जब आपके पास एक संपन्न कैरियर है, तो आप किराए पर रह रहे हैं। आपने पहले ही अपने सपनों का घर चुन लिया है। आपने उस बैंक पर भी अंकुश लगा दिया है जिसे आप कम आकर्षक ब्याज दरों, लचीली ईएमआई विकल्पों और त्वरित प्रसंस्करण और सरल प्रलेखन के आधार पर बैंक ऑफ बड़ौदा से अपना गृह ऋण उधार लेना चाहते हैं। अब इससे पहले कि आप किसी वित्तीय संस्थान से संपर्क करें, यह जानने में मदद मिलती है कि गृह ऋण कैसे वितरित किया जाता है। यहां गृह ऋण वितरण प्रक्रिया के लिए एक सरल मार्गदर्शिका दी गई है जहां हम गृह ऋण वितरण के तीन चरणों पर चर्चा करते हैं।

गृह ऋण संबंधी टॉप-अप-संपादित

यह एक नया वर्ष है और ज्यादातर लोगों के जीवन में नयापन आना, सामान्य है। फिर भी अपने लिए घर खरीदना सबसे बड़ी आकांक्षाओं में से एक है। हालांकि, अचल संपत्ति की आसमान छूती कीमतों के साथ, संपत्ति की खरीद कई व्यक्तियों की पहुंच से बाहर है। इस कारण से, घर खरीदार अब अपने सपनों के घर की खरीद के लिए गृह ऋण का विकल्प चुन रहे हैं। बैंक और कई उधारदाता इन दिनों कई नियमों और शर्तों के अधीन ब्याज की प्रतिस्पर्धी दरों पर आवास वित्त प्रदान करते हैं।

गृह ऋण हेतु प्रोसेसिंग फीस कितनी है?

बैंक और ऋणदाता संस्थान विभिन्न प्रकार के गृह ऋण उत्पादों पर एकमुश्त शुल्क लगाते हैं। यह शुल्क, जिसे गृह ऋण प्रोसेसिंग शुल्क के रूप में जाना जाता है। यह आम तौर पर ऋण राशि से कटौती योग्य नहीं होता है और उधारकर्ता इसे अलग से भुगतान करता है। यह ऋणदाता या बैंक द्वारा किए गए ऋण प्रसंस्करण लागत को कवर करने के लिए शुल्क है। कुछ बैंक विशेष ऑफ़र के हिस्से के रूप में गृह ऋण के लिए इस तरह के प्रोसेसिंग शुल्क को माफ कर सकते हैं।

गृह ऋण पुनर्भुगतान प्रीपेमेंट को समझना - नियम, लाभ और शुल्क

यदि आप अपने ऋण के बोझ कम करना चाहते हैं, तो आपको गृह ऋण के पूर्व भुगतान पर विचार करना चाहिए। जैसे ही आपके वित्त में सुधार होता है, आप अपने गृह ऋण को आंशिक रूप से या पूर्ण रूप से पूरा करने का विकल्प चुन सकते हैं। अगर आप अपने गृह ऋण को निर्धारित अवधि से पहले पूरी तरह या आंशिक रूप से चुका देते हैं, तो इसे गृह ऋण का पुन:भुगतान कहा जाता है।

डेबिट कार्ड पर ईएमआई कैसे काम करती है?

ऑनलाइन शॉपिंग में तेजी से हो रही वृद्धि व उपलब्ध उत्पादों की संख्या के साथ, इन खरीद के भुगतान के तरीके भी विकसित हुए हैं। अग्रिम तौर पर नकद भुगतान करना अब आवश्यक नहीं रह गया है। एक अत्यंत प्रचलित विकल्प जिसका लोग उपयोग करते हैं वह है अपने क्रेडिट कार्ड पर खरीदारी को किश्तों में परिवर्तित करना । यह प्रणाली उपभोक्ता टिकाऊ वस्तुओं को खरीदने के पसंदीदा तरीकों में से एक बन गई है। हालांकि, उन लोगों के लिए जिनके पास क्रेडिट कार्ड नहीं हैं या जिनके क्रेडिट कार्ड पर की व्यय सीमा नहीं है उनके लिए एक और विकल्प है; डेबिट कार्ड पर ईएमआई.

दो पहिया वाहन ऋण सम्पूर्ण : एक संपूर्ण मार्गदर्शिका

दोपहिया वाहन यातायात का एक साधन है। यह किसी का सपना होता है और मूलत: एक आवश्यकता होती है। व्यस्त भारतीय सड़कों पर, दोपहिया वाहन अधिक व्यावहारिक और कुशल होते हैं क्योंकि वे उत्कृष्ट माइलेज के साथ आते हैं। तथापि, इसे प्रत्येक व्यक्ति द्वारा वहन करना आसान नहीं होता है। ऐसे मामलों में, बाइक/टू-व्हीलर ऋण बहुत उपयोगी हो सकता है। यहां टू-व्हीलर ऋण प्रोसेस के लिए संपूर्ण मागदर्शिका दी गई है, जिसमें आप जान सकेंगे कि ये क्या है, इसके क्या लाभ है, आवेदन करने के लिए किस तरह के दस्तावेज़ की आवश्यकता है।

दो पहिया वाहन ऋण के लिए समान मासिक किश्त (ईएमआई) की गणना कैसे करें: टिप्स और ट्रिक्स

दो पहिया वाहन एक कॉम्पैक्ट वाहन है जो उत्कृष्ट माइलेज देता है और शहर के यातायात में काफी सुविधाजनक होता है । यह आपके यात्रा के समय और खर्चों में कटौती करता है जबकि इसे आप आसानी से पार्किंग कर सकते हैं। चाहे आप गियर वाली बाइक खरीदना चाहते हों या स्कूटर, आप दो पहिया वाहन ऋण के साथ ऐसा कर सकते हैं। आइए समझते हैं कि दो पहिया वाहन ऋण क्या है और दो पहिया वाहन ऋण की ब्याज दरों को प्रभावित करने वाले कारकों के बारे में जानें। इसके अलावा, अपना ऋण आवेदन भेजने से पहले बाइक ऋण ईएमआई कैलकुलेटर का उपयोग करने का तरीका जानें।

दो पहिया वाहन ऋण बंद करने की प्रक्रिया पूरी करें

जब भारत में वाहनों की बात आती है तो यहां मुख्य रूप से दोपहिया वाहनो के लिए काफी बेहतर बाज़ार उपलब्ध है, जिसमें बाइक सबसे लोकप्रिय हैं। यह सुविधाजनक है और कार्यस्थल पर तेजी से आने-जाने की सुविधा प्रदान करता है। हालांकि, जब बाइक खरीदने की बात आती है, तो अधिकांश खरीदार 3 से 5 वर्ष की अवधि के साथ दोपहिया ऋण के लिए जाते हैं। यह उन्हें एक बार में एकमुश्त नकद का भुगतान करने से बचाता है। हालांकि, जब बाइक ऋण बंद होने के करीब पहुंचता है, तो ऋण बंद करने के लिए उधारकर्ताओं को किस प्रक्रिया का पालन करना चाहिए? क्या होगा जब उधारकर्ता समय से पूर्व ऋण बंद करने का निर्णय लेते हैं? आइए जानते है।

दो पहिया वाहन ऋण के लिए सिबिल (CIBIL) स्कोर कितना होना चाहिए

CIBIL स्कोर ऋण हेतु पात्रता निर्धारित करने के लिए महत्वपूर्ण कारकों में से एक है। यहां तक कि अगर यह बाइक ऋण है, तो इसका लाभ उठाने के लिए उधारकर्ताओं के पास न्यूनतम सिबिल स्कोर होना चाहिए। CIBIL स्कोर उधारकर्ता की विश्वसनीयता, क्रेडिट प्रदर्शन और पुनर्भुगतान विवरण को दर्शाता है। यह वह आधार है जिस पर ऋणदाता यह आकलन करता है कि उधारकर्ता ऋण चुकाने में सक्षम होगा या नहीं। लेकिन दो-पहिया वाहन ऋण के लिए न्यूनतम CIBIL स्कोर क्या है? आइए जानते है -

दो-पहिया वाहन संबंधी दस्तावेज़

मोटरसाइकिल, स्कूटर और मोपेड भारत में आत्यधिक लोकप्रिय हैं। वर्ष 2022 में, देश में 13 मिलियन से अधिक दोपहिया वाहन बेचे गए। हालांकि दोपहिया ऋण से टू-व्हीलर खरीदना अपेक्षाकृत आसान है, लेकिन दोपहिया ऋण के लिए आवश्यक दस्तावेजों का एक सेट है। ये दस्तावेज़ ऋणदाता के दिशानिर्देशों के अनुसार ऋण के लिए आपकी पात्रता से अवगत कराते हैं ।

तत्काल दोपहिया ऋण का अनुमोदन प्राप्त करें

दोपहिया वाहन भारत में बड़ी संख्या में लोगों के आवागमन का एक बेहद लोकप्रिय माध्यम है। आंकड़ों = के अनुसार, वर्ष 2022 के दौरान भारत में 8.98 मिलियन मोटरसाइकिल, 4.01 मिलियन स्कूटर और 0.62 मिलियन मोपेड बेचे गए, जिससे वर्ष के दौरान दोपहिया वाहनों की कुल बिक्री 13.61 मिलियन रही। अधिकांश लोगों के लिए दोपहिया वाहन ही पहला वाहन होता है।

बैंक ऑफ बड़ौदा दोपहिया वाहन ऋण के लाभ

भारतीय घरों में बड़े पैमाने पर मोटरसाइकिल परिवहन का एक प्राथमिक साधन है। दो पहिया वाहन भारत की व्यस्त सड़कों में काफी आसान है । इसलिए, भारत दुनिया भर में शीर्ष 4 सबसे बड़े मोटरसाइकिल बाजारों में से एक है। साथ ही अच्छे टू व्हीलर काफी महंगे हो सकते हैं, जिनकी कीमत 1 लाख रुपये से अधिक है। दो पहिया वाहन ऋण आपको अपने सपनों की बाइक को आसानी से खरीदने में मदद कर सकता है. इस संबंध में, बैंक ऑफ बड़ौदा दो पहिया वाहन ऋण आपके वाहन के लिए आसान फंडिंग प्रदान करता है। अधिक जानकारी के लिए आइए बड़ौदा दोपहिया ऋण की विशेषताओं पर एक नज़र डालें।

बाइक ऋण कैसे प्राप्त करें?

वर्तमान समय में दोपहिया वाहन काफी आवश्यक हैं क्योंकि वे सड़क पर सुविधाजनक और व्यावहारिक हैं। लेकिन बजट की कमी के कारण इसे वहन करना मुश्किल हो सकता है। तथापि, इसका अर्थ यह नहीं कि इसका कोई दूसरा रास्ता नहीं है। दोपहिया वाहन ऋण, आवागमन के साधनों के लिए फंड का लाभ उठाने के सबसे विश्वसनीय स्रोतों में से हैं। बैंक ऑफ बड़ौदा (BoB) में चरणबद्ध दोपहिया ऋण प्रक्रिया को समझने के लिए पढ़ें।

प्रतिभूति के आधार पर ऋण प्राप्त करने हेतु पात्रता संबंधी सुझाव

जब निधि की आवश्यकता होती है, तो आप आस्तियों को लिक्विडेट करते हैं. इसके बजाय, अपनी तत्काल वित्तीय जरूरतों के लिए संपार्श्विक के रूप में प्रतिभूतियों को गिरवी रखकर इसके बदले ऋण प्राप्त करते है। आप शेयरों, म्यूचुअल फंड, बॉन्ड, डिबेंचर और एसजीबी के बदले ऋण ले सकते हैं जो आपके तत्काल नकदी आवश्यकताओं को पूरा करते है।

भारत में उपलब्ध विभिन्न प्रकार के ऋण

ऋण अनिवार्य रूप से बैंक या वित्तीय संस्थान से उधार ली गई ऐसे पूंजी है। संस्थान निश्चित अवधि के लिए उधार देने के बदले ब्याज लेते हैं। कुछ के लिए, बैंक ऋण आपात स्थितियों को पूरा करने का एक तरीका है, जबकि अन्य के लिए, ऋण विकास के लिए उत्प्रेरक के रूप में कार्य करते हैं। यह सब ऋणकर्ता के उद्देश्य और ऋण के प्रकार पर निर्भर करता है । विभिन्न प्रकार के बैंक ऋण उपलब्ध हैं जिन्हें कोई उधारकर्ता एक्सेस कर सकता है। यहां विभिन्न प्रकार के ऋण दिए गए हैं जिन्हें उधारकर्ता ऋण संस्थानों से प्राप्त कर सकते हैं।

भारत में वाहन ऋण प्रक्रिया - एक संपूर्ण मार्गदर्शिका

वह महंगी कार जिस पर आपकी नजर है अब इसके मिलने की संभावना अधिक है। इससे संबंधित राशि के लिए बैंकों और अन्य वित्तीय संस्थानों से ऋण प्राप्त कर सकते हैं। कुछ समय पहले, स्वंय का घर या पारिवारिक कार होने को शानदार माना जाता था, ज्यादातर लोग इसे वहन करने में असमर्थ पाते थे। लेकिन इन दिनों विभिन्न प्रकार के ऋण उत्पादों के साथ अब किसी को इस अपने सपने को अधूरा रखना आवश्यक नहीं हैं।

वाहन ऋण के लिए एक पूर्ण निर्देशिका

कार खरीदना हर किसी का सपना होता है। सड़क पर कारों को देखना एक बात है, लेकिन अपनी मनपसंद कार का स्वामी होना एक सपने के सच होने जैसा है। इससे आप इच्छानुसार कहीं भी जा सकते हैं , कार एक सामाजिक संपत्ति है जो समाज में आपकी स्थिति दर्शाती है। अपनी बचत को कार की खरीद पर खर्च न करें। अपने रिटायरमेंट फंड से कार खरीदने के लिए रिटायरमेंट तक इंतजार करना एक बेहतर विकल्प नहीं है। जब आपके पास कार ऋण का की सुविधा है तो इतना लंबा इंतजार क्यों करें? अपने सपनों की कार तब खरीदें जब आप युवा हों। अपने परिवार के साथ इसका पूरा उपयोग करें और समुचित ऋण ईएमआई से इसका भुगतान करें। अच्छा लगता है ? तो आइए जानते हैं कि वाहन ऋण क्या है और आपको ऋण के बारे में अधिक विस्तार से जानना आवश्यक है।

वाहन ऋण की पूर्व चुकौती एवं इसकी विधि

जबकि कार ऋण ज्यादा कीमत वाली नई या पुरानी कारों को खरीदने का एक बेहतरीन माध्यम है, ऋण चुकाना एक जिम्मेदारी है जो उधारकर्ताओं को नियंत्रित रखती है। चुकौती की कोई अच्छी योजना उधारदाताओं को देरी या चूक के बिना व्यवस्थित रूप से अपनी ईएमआई का प्रबंधन करने में मदद करती है । एक बार जब आप वाहन ऋण के तहत , नए या पुराने वाहन ऋण के प्रकारों के आधार पर अपनी ईएमआई की गणना कर लेते हैं, तो सुनिश्चित करें कि आपके पास पूर्व निर्धारित शोधित पुनर्भुगतान योजना तैयार है। कोई फर्क नहीं पड़ता कि आपकी ऋण राशि कितनी है, एक उचित रूप से जांच की गई पुनर्भुगतान योजना बैंकों से ऋण स्वीकृति पात्रता को बढ़ाएगी। बैंक द्वारा निर्धारित ईएमआई पुनर्भुगतान अवधि के बाद, पूर्व भुगतान के माध्यम से पूरे ऋण का बड़ा हिस्सा वापस करने का तरीका है, ऋण को बंद करने से उधारकर्ता के दबाव को थोड़ा कम किया जा सकता है। बैंक और वित्तीय संस्थान सालाना ऋण के लिए बड़ी धनराशि आवंटित करते हैं। इस प्रकार, पुनर्भुगतान और पूर्व भुगतान के कुछ नियमों और शर्तों से जुड़े होते हैं क्योंकि उधारदाताओं को पुनर्भुगतान या आंशिक भुगतान के माध्यम से नुकसान होता है। ऋण प्रक्रिया एक समझौते पर टिकी हुई है जहां उधारकर्ता बैंक या ऋणदाता को नियमित ईएमआई का भुगतान करने के लिए सहमत होता है, इसलिए उधारकर्ताओं को इन पुनर्भुगतान विकल्पों को चुनने पर कार ऋण बंद करने के शुल्क का भुगतान करना पड़ सकता है। बैंक उधारकर्ताओं को ब्याज देयता को कम करने की अवधि से पहले ऋण शेष राशि के पूरे या इसका आंशिक भुगतान करने की सुविधा प्रदान करते हैं। आइए , इस आलेख के द्वारा हम इन पुनर्भुगतान प्रक्रियाओं का पता लगाएं जो ऋणदाता उधारकर्ताओं को उपलब्ध कराते हैं।

वाहन ऋण प्राप्त करने के लिए पात्रता मानदंड की जांच करें

कार का स्वामी होना भारत में लगभग हर व्यक्ति का सपना होता है। ऋण हासिल करने में आसानी के साथ, नई या पूर्व-स्वामित्व वाली कार खरीदना एक ऐसा सपना बन गया जिसे हासिल किया जा सकता है। बैंक और अन्य वित्तीय संस्थान आपकी आकांक्षाओं को पूरा करने के लिए लोगों को ऋण दे रहे हैं। प्रश्न यह है कि क्या हर कोई कार ऋण के लिए पात्र है? बैंक द्वारा सभी के लिए कार ऋण का आवेदन करना और उसे उपलब्ध करवाना संभव करते हैं जो इसके लिए निर्धारित मानदंडों को पूरा करते हैं। निजी और प्रसिद्ध वित्तीय फिनटेक कंपनियाँ कार ऋण हेतु पात्रता संबंधी मानदंड आसान हैं यदि उधारकर्ता उच्च-ब्याज दरों का भुगतान करने को तैयार हैं। बैंक उधार लेने के सुरक्षित और भरोसेमंद स्रोत हैं। इस प्रकार उन्होंने अपनी आवश्यकताओं में कमी की है ,लेकिन व्यक्तियों को ऋण देते समय अपने जोखिम प्रतिशत को कम करने के साथ-साथ उम्मीदवार की पात्रता का पता लगाने के लिए कुछ बातों को आवश्यक माना है। आइए हम वाहन ऋण हेतु पात्रता के बारे में अधिक विस्तार से बात करते हैं।

कार ऋण आवेदन के लिए आवश्यक दस्तावेज

वाहन ऋण के लिए आवेदन करना, कार खरीदने और उचित ईएमआई द्वारा पुनर्भुगतान करने का एक बेहतरीन तरीका है. ऋण बैंकों जैसे वित्तीय संस्थानों द्वारा नियोजित सशक्त माध्यम है, जो उधारकर्ताओं के लिए बेहतर भौतिक लक्ष्यों को प्राप्त करने के लिए खर्चों की योजना और दिये जाने वाली राशि को बेहतर जीवन की आकांक्षा प्रदान कर सकते हैं। ऋण पात्रता कुछ मानदंडों के साथ आती है और ऋण के लिए उम्मीदवार को अर्हता प्राप्त करने के लिए कुछ दस्तावेजों की आवश्यकता होती है। दस्तावेज ऋण पात्रता और उधारकर्ता और ऋणदाता के बीच लेनदेन के प्रमाण हैं।

वाहन ऋण के प्रकार

यदि आप वाहन ऋण का विकल्प चुनते हैं, तो बैंक ऑफ बड़ौदा में, आप अपनी पसंद की नई कार की ऑन-रोड कीमत का 90% तक का ऋण प्राप्त कर सकते हैं। कोई भी व्यक्ति अपनी पात्रता के अधीन बैंक ऑफ बड़ौदा वाहन ऋण का लाभ उठा सकता है। ये 7 वर्ष की अधिकतम ऋण अवधि के लिए उपलब्ध हैं और ऋण राशि रु 1 करोड़ तक हो सकती है। बैंक क्लीन क्रेडिट हिस्ट्री वाले अपने मौजूदा गृह ऋण ग्राहकों को ब्याज दर में 0.25 फीसदी की छूट देता है। इसके अलावा, उन आवेदकों/आवेदकों, जो लिक्विड कोलैटरल सिक्योरिटी के रूप में ऋण सीमा का न्यूनतम 50% ऑफर करते हैं, जैसे हमारे बैंक, एनएससी, केवीपी या एलआईसी पॉलिसी के रूप में प्रतिभूति देने पर वाहन ऋण पर ब्याज दर में 0.50% की छूट।

वाहन ऋण के लिए आदर्श अवधि क्या है?

टेकसाई रिसर्च (https://bit.ly/3OT1o5A) के अनुसार, भारत में वाहन के स्वामी होने की इच्छा धीरे-धीरे बढ़ रही है। भारतीय वाहन ऋण बाजार मूल्य के संदर्भ में 8 प्रतिशत से अधिक की चक्रवृद्धि वार्षिक वृद्धि दर (सीएजीआर) के लिए तैयार है और वित्त वर्ष 2026 तक यह 60 अरब अमेरिकी डॉलर तक पहुंच जाएगा। आज इंधन चालित वाहनों की जगह बिजली से चलने वाले वाहनों का प्रचालन बढ़ रहा है।

वाहन ऋण की विशेषताएं और लाभ

वाहन ऋण का सबसे बड़ा लाभ यह है कि आप आसानी से थोड़ी सी योजना के साथ कार रख सकते हैं। एक ऋण से आपको जीवन शैली में सुधार करने आता है यदि आप अन्य निवेशों को पूरा करते हुए खर्चों से निपटने के लिए व्यवस्थित योजना बनाते हैं जो आप पहले से ही प्रतिबद्ध हैं। एक कार का मालिक होने से न केवल आपकी सामाजिक स्थिति में सुधार होता है, बल्कि यह बड़े लाभ के रूप में भी कार्य करता है जो आपको अपनी सहजता से जहां और जब चाहें यात्रा करने की आजादी देता है। इन फायदों के अलावा, ऋण कई अन्य विशेषताओं और लाभों के साथ आता है। हम आपको वाहन ऋण की सभी विशेषताओं और लाभों को समझने में मदद करेंगे।

गृह ऋण के लिए संपूर्ण मार्गदर्शिका

घर की तलाश करने वालों के लिए, बैंक और अन्य वित्तीय संस्थान प्रतिस्पर्धी ब्याज दरों पर ऋण प्रदान करते हैं। इसलिए यदि आपका कोई सपनों का घर है, तो आगे की राह अधिक कठिन नहीं है।

गृह ऋण संबंधी ई एम आई की गणना कैसे करें, इससे संबंधित चरणबद्ध मार्गदर्शिका

जिनके पास अपना घर नहीं है, वे घर खरीदने का सपना देखते हैं। जिनके पास घर है, वे बड़ा घर लेने का सपना देखते हैं। जबकि जिनके पास एक शहर में एक से अधिक घर हैं, वे दूसरे शहरों में भी घर बनाने का सपना देखते हैं। फिर गांव के घरों, डुप्लेक्स अपार्टमेंट और विला के सपने है ही , इस सूची का कोई अंत नहीं है। लेकिन पहली बार घर के मालिक के लिए, घर खरीदना संदेह और अनिश्चितताओं से भरा है। गृह ऋण सबसे व्यवहार्य विकल्प है, लेकिन हर कोई नहीं जानता कि गृह ऋण ईएमआई की गणना कैसे की जाए । लंबे समय तक ऋण के बोझ की चुनौतियां लोगों को हतोत्साहित करती हैं। आज के युग में, गृह ऋण उन लोगों के लिए एक वरदान है जो गंभीरता से घर खरीदने की योजना बना रहे हैं। आपकी बस इच्छा, ऋण लेने की तैयारी और नुकसान से खुद को सुरक्षित रखते हुए मासिक किश्तों के प्रबंधन के बारे में जानकारी और समझ के साथ एक नये तरीका तैयार करना है। घर होना जरूरी होता है और गृह ऋण की सहायता से यह संभव है, जैसे की मारिसा मेयर कहते हैं भले ही आप जो चाहते है, वह आपके पास नहीं हो आपके पास वैसी वस्तुएं हो सकती हो जो आपके लिए मायने रखती हो।

गृह ऋण हेतु CIBIL स्कोर – गृह ऋण पर क्रेडिट स्कोर का प्रभाव

क्या आप गृह ऋण के लिए आवश्यक CIBIL स्कोर के बारे में जानना चाहते हैं? क्या आप यह सोच रहे हैं कि गृह ऋण के लिए न्यूनतम सिबिल स्कोर क्या है और आप अपने क्रेडिट स्कोर को उस सीमा के भीतर कैसे ला सकते हैं? यदि हां, तो आप सही स्थान पर आ गए हैं! गृह ऋण आवदेन के लिए आवश्यक CIBIL स्कोर के बारे में सभी जानकारियाँ प्राप्त करने के लिए इस आलेख को पढ़ना जारी रखें.

वर्ष 2000 में स्थापित, क्रेडिट सूचना ब्यूरो लिमिटेड (CIBIL) एक क्रेडिट सूचना कंपनी है जो व्यक्तियों और संगठनों के रिकॉर्ड रखती है। ऋण देने वाली कोई एजेंसी/कंपनी/बैंक इनसे प्राप्त सिबिल स्कोर के आधार पर ऋण प्रदान करती है।

गृह ऋण पात्रता – आरम्भिक मार्गदर्शिका

आज के रियल एस्टेट बाजार में घर खरीदना महंगा लग सकता है, लेकिन यह असंभव नहीं है। बैंक ऑफ बड़ौदा के गृह ऋण के साथ, आप 36 महीनों के भीतर रेडी-टू-मूव-इन-होम, एक निर्माणाधीन घर या जमीन का प्लॉट खरीद सकते हैं और घर का निर्माण कर सकते हैं। आप अपनी जमीन के किसी भी टुकड़े पर भी घर बना सकते हैं। बैंक आपकी मौजूदा संपत्ति के नवीनीकरण के लिए आवश्यक वित्त भी प्रदान करता है। हालांकि, आपका ऋण केवल तभी स्वीकृत किया जाता है जब आप बैंक के गृह ऋण पात्रता मानदंडों को पूरा करते हैं। आइए समझते हैं कि गृह ऋण पात्रता क्या है और बैंक द्वारा विचार किए गए विभिन्न मानदंड क्या हैं।

गृह ऋण के लिए आवश्यक दस्तावेज़

जब आप गृह ऋण के लिए आवेदन करते हैं, तो आपकी पहचान सत्यापित करने और स्वीकृति से पहले आपकी क्रेडिट योग्यता का आकलन करने के लिए बैंक को कुछ प्रमाणपत्रों की आवश्यकता होती है। यह आपसे कई दस्तावेज प्रदान करने का अनुरोध करके ऐसा करता है। इसलिए, आपको यह सुनिश्चित करना चाहिए कि आप आवास ऋण आवेदन में दर्शाए गए आवश्यक सभी दस्तावेज प्रदान करें।

गृह ऋण प्रक्रिया

घर का मालिक होने से आपको वित्तीय सुरक्षा प्राप्त होती है। आप सहजता से एक गृहस्वामी बन सकते हैं इसके लिए गृह ऋण को धन्यवाद। इस प्रकार के ऋण को किसी के लिए भी अधिक सुलभ बनाने के लिए, बैंक ऑफ बड़ौदा ने गृह ऋण आवेदन प्रक्रिया को और भी सुविधाजनक बना दिया है। अब, आपको अपना ऋण पारित करवाने के लिए बार-बार बैंक जाने की जरूरत नहीं है। वास्तव में, आप, आराम से घर के लिए गृह ऋण का अनुमोदन प्राप्त कर सकते हैं. हां, बैंक ऑफ बड़ौदा ने गृह ऋण प्रक्रिया को सुव्यवस्थित किया है। आप ऋण आवेदन विधि ऑनलाइन शुरू कर सकते हैं.

यहां वे चरण दिए गए हैं जिनका आपको पालन करने की आवश्यकता है:

अपना घर खरीदने के लिए विभिन्न प्रकार के ऋण

बीतते समय के साथ प्रत्येक वर्ष प्रॉपर्टी की दरों में वृद्धि होने लगी है जिससे आप अपनी बचत के द्वारा एक घर खरीदना लगभग असंभव हो गया है। यह बढ़िया है कि अब आपको किसी भी संपत्ति का मालिक बनने के समय अपनी सारी बचत लगाने के बारे में चिंता करने की आवश्यकता नहीं है। आप गृह ऋण की सहायता से आवश्यक धन प्राप्त कर सकते हैं। आप निर्माण या जमीन खरीदने के लिए भी ऋण ले सकते हैं। प्रत्येक प्रकार के ऋण को एक विशिष्ट उद्देश्य को पूरा करने में मदद करने के लिए डिज़ाइन किया गया है. इस प्रकार आप गृह ऋण का चुनाव कर सकते हैं जो आपकी आवश्यकताओं को पूरा करता हो। आइए हम भारत में बैंक द्वारा प्रदान किए जाने वाले विभिन्न प्रकार के गृह ऋण पर एक नज़र डालें।

नियत बनाम फ्लोटिंग योजना के तहत गृह ऋण पर लगने वाला ब्याज दर - कौन सा बेहतर है

किराए के अपार्टमेंट में रहने वाला व्यक्ति घर खरीदने का सपना देखता है। हालांकि, घर खरीदना या यहां तक की खरीदने की तैयारी करना, अपने आप में एक कहानी है। इलाके, सुविधाओं और कनेक्टिविटी जैसी अन्य सभी चिंताओं को ग्रहण करना वित्त है। संभावित गृहस्वामी उधारदाताओं की खोज करते हैं जो उन्हें घर बनाने के लिए मूल राशि उधार दे सकते हैं। जबकि बैंक और अन्य वित्तीय संस्थान ऋण देने के इच्छुक हैं, अलग-अलग ब्याज दरें चिंता का कारण हैं। गृह ऋण या तो फ्लोटिंग ब्याज दरों या निश्चित ब्याज दरों पर आते हैं। एक के बदले दूसरे का चयन करने का निर्णय उधारकर्ता के लिए महत्वपूर्ण है क्योंकि यह ईएमआई पुनर्भुगतान दर योजना को प्रभावित करता है। फ्लोटिंग ब्याज दरें, जैसा कि नाम से पता चलता है, का मतलब है कि उधारकर्ता द्वारा भुगतान की गई ब्याज दर सीधे वर्तमान वित्तीय परिवेश से संबंधित है। यदि बैंक की ब्याज दर में कमी आती है, तो ईएमआई की ब्याज दर भी कम हो जाएगी और यदि ब्याज दर बढ़ती है तो ईएमआई की दर भी बढ़ जाएगी। फिक्स्ड रेट शब्द कुछ हैरान करने वाला है। शब्द एक निश्चित मूल्य का आश्वासन देता है, तथापि लिखित दस्तावेज़ को अनदेखा न करें, जहां यह कहा जा सकता है कि ऋण प्रदाता कुछ कारणवश किसी भी समय ब्याज दर बढ़ा सकता है। इन्हें फिक्स्ड-फ्लोटिंग रेट गृह ऋण कहा जा सकता है, जहां ब्याज की दर कुछ शर्तों के तहत बढ़ सकती है लेकिन फ्लोटिंग लोन की सीमा तक नहीं। सभी प्रकार की शब्दावली के बावजूद एक निश्चित दर वाला गृह ऋण होता है, लेकिन यह सुनिश्चित करने के लिए कि आप किसी भी बारीक खंड में फंस न जाएं, इस ऋण का चयन करने से पहले कानूनी विशेषज्ञों द्वारा दस्तावेज का अवलोकन कराना अच्छा होगा । फ्लोटिंग लोन की पेशकश ऋणदाताओं द्वारा फिक्स्ड होम लोन की तुलना में आसान ब्याज दरों पर की जाती है। आइए हम आपको फिक्स्ड बनाम फ्लोटिंग ब्याज दरों के बारे में अधिक विस्तार से बताते हैं।

गृह ऋण की अवधि

घर खरीदने वाले प्रत्येक ख़रीदारों के लिए गृह ऋण वरदान होता है। पुनर्भुगतान में आसानी के साथ, गृह ऋण घर खरीदार की घर खरीदने की प्रतिबद्धता को पूरा करता है। यहां तक कि अगर आपकी आय औसत है, तो आप गृह ऋण के लिए अधिकतम अवधि के साथ घर के मालिक होने का सपना देख सकते हैं, जिस अवधि में उधारकर्ता पूरी ऋण राशि, मूल राशि और अर्जित ब्याज चुकाता है। कुछ लोगों को ऋण और पुनर्भुगतान का विचार हतोत्साहित करने वाला लग सकता है। इसे आजीवन बोझ मानते है, लेकिन थोड़ी सी योजना के साथ इससे बहुत लाभ होता है और आप योजना बनाकर तेजी से गृह ऋण चुका सकते हैं। कुछ वर्षों में, आप अपने सपने को धीरे धीरे बनता हुआ देख सकते हैं। जैसा कि अर्ल नाइटिंगेल ने सही टिप्पणी की है कि आपको केवल योजना, रोड मैप और अपने गंतव्य पर पहुंचने के लिए साहस की आवश्यकता है, यदि तीनों सही स्थान पर हैं, तो सपने ठीक है । गृह ऋण आपको कुछ न्यूनतम मार्जिन वाली प्रॉपर्टी में इन्वेस्ट करने की अनुमति देता है। आपको एक विशिष्ट अवधि के भीतर ऋण राशि को आसानी से वापस करने का विकल्प दिया जाता है। आप अपने लेंडर के साथ पुनर्भुगतान अवधि पर चर्चा कर सकते हैं और अपनी क्षमता के अधीन गृह ऋण के लिए अधिकतम अवधि या गृह ऋण के लिए न्यूनतम अवधि के विकल्प का चयन कर सकते हैं. दोनों पुनर्भुगतान अवधि के अपने फायदे और नुकसान हैं। हम आपको यह समझने में मदद करेंगे कि हर एक, दूसरे के विपरीत कैसे खड़े हो सकते है और उधारकर्ताओं को संबंधित अवधि विकल्प का चयन कब और क्यों करना चाहिए।

गृह ऋण लेने के मुख्य लाभ – सम्पूर्ण गाइड

घर, हर किसी का सपना होता है। एक छोटा सा अपार्टमेंट होना सपने की उपयोगिता को दर्शाता है और एक विला सपने की विलासिता को । सपनों का घर पूरा करने का सबसे अच्छा तरीका गृह ऋण है। आप ऋण ले सकते हैं, लेकिन घर बनाने के लिए बचत पर गंभीरतापूर्वक विचार करना आवश्यक है। यह न केवल समय लेने वाला है, बल्कि यह आपकी बचत के एक हिस्से को समाप्त कर देगा। गृह ऋण से अनेक लाभ है जो न केवल आपको अपनी संपत्ति पर ऋण वापस करने में सहायक होता है बल्कि करों से बचत करने में भी मदद करता है। जब हम गृह ऋण के लाभों पर चर्चा करते हैं, तो हम ऋण के दोहरे पक्षों पर ध्यान देंगे व आपको बताएंगे कि अवलोकन भी प्रदान करेंगे और आप अपनी ऋण अवधि को आसानी से पूरा करने के लिए उन्हें कैसे दूर कर सकते हैं। कोई गृहस्वामी होम रेनोवेशन लोन के विकल्प भी ले सकता है, खासकर त्यौहार सीजन के दौरान। जब हम पहली बार घर खरीदने वाले लोन के लाभों पर गहराई से विचार करते हैं, तो हम आपको गृह ऋण से संबंधित लाभों से अवगत कराएंगे। आइए गृह ऋण से आयकर में होने वाले महत्वपूर्ण लाभों से शुरू करते हैं।

सॉवरेन गोल्ड बॉन्ड संबंधी आवश्यक जानकारी

भारतीयों को सोने में निवेश करना पसंद है, यह कोई छिपा रहस्य नहीं है। हम बड़े और छोटे अवसरों पर सोना खरीदते हैं। भारत में सोने को एक उत्कृष्ट निवेश माना जाता है, चाहे वह किसी भी रूप में खरीदा गया हो। हालांकि, जब आप सोने के आभूषण खरीदते हैं, तो आप मेकिंग चार्ज में बहुत अधिक भुगतान करते हैं। फिर, आप लंबी अवधि में गोल्ड लोन के लाभ कैसे प्राप्त कर सकते हैं? ठीक है, आप सॉवरेन गोल्ड बॉन्ड में निवेश कर सकते हैं। आइए जानें कि सॉवरेन गोल्ड बॉन्ड क्या है और इसके बारे में अन्य आवश्यक तथ्य क्या है ।

स्वर्ण ऋण आपके सिबिल स्कोर को कैसे प्रभावित करता है?

सोना भारतीयों के बीच सुरक्षित ऋण के लिए सबसे आम विकल्पों में से एक है। स्वर्ण ऋण के साथ, आप अपने द्वारा प्रदान किए गए सोने के बदले उचित ब्याज दर पर पैसे उधार ले सकते हैं।

स्वर्ण ऋण का पुनर्भुगतान: वह सब कुछ जो आपको जानना आवश्यक है

स्वर्ण ऋण हमेशा प्रक्रिया में आसानी, कम दस्तावेज़ीकरण, धन की तेजी से उपलब्धता और विभिन्न प्रकार के पुनर्भुगतान विकल्पों के कारण उधार लेने के लोकप्रिय तरीकों में से एक रहा है। वैयक्तिक ऋण और स्वर्ण ऋण के बीच, वैयक्तिक ऋण का लाभ उठाने में दिन या सप्ताह भी लगते हैं, जबकि स्वर्ण ऋण को घंटों के भीतर स्वीकृत किया जा सकता है क्योंकि उधारकर्ता ऋण राशि के एवज में संपार्श्विक के रूप में पर्याप्त मात्रा में सोना रखते हैं। इसके अलावा, स्वर्ण ऋण की ब्याज दर वैयक्तिक से कम है। भौतिक सोने का मालिक अप्रत्याशित वित्तीय संकट के दौरान निवेश या बैकअप के रूप में कार्य कर सकता है। बैंक और वित्तीय संस्थान विभिन्न स्वर्ण ऋण की चुकौती विधियों की पेशकश करते हैं। नियमित ईएमआई से लेकर बुलेट पुनर्भुगतान तक, उधारकर्ता अपनी उपयुक्तता और वित्तीय स्थिति के अनुसार स्वर्ण ऋण की चुकौती कर हैं। नीचे स्वर्ण ऋण पुनर्भुगतान के विभिन्न पहलुओं के बारे में विस्तृत जानकारी दी गई है, जिसमें प्रक्रिया, अवधि और पुनर्भुगतान के सर्वोत्तम तरीके शामिल हैं।

स्वर्ण ऋण हेतु पात्रता मानदंड क्या हैं?

वर्ल्ड गोल्ड काउंसिल द्वारा बताए गए आंकड़ों से पता चला है कि वर्ष 2021 में भारत में सोने की खपत 78% बढ़कर 797.3 टन हो गई। भारत में, सोने का वित्तीय मूल्य गहरे भावनात्मक संबंध के साथ जुड़ा होता है क्योंकि भारतीय लोग कई शुभ अवसरों पर सोना खरीदते हैं।

भारत में स्वर्ण ऋण के लिए संपूर्ण गाइड

पीढ़ियों से, लोगों ने नकद राशि और सोने का आदान-प्रदान किया है। साथ ही सोना, एक शुभ संपत्ति होने के अलावा, वित्तीय स्थिरता के स्रोत के रूप में भी महत्वपूर्ण है। लेकिन स्वर्ण ऋण क्या हैं? स्वर्ण ऋण सुरक्षित ऋण हैं जहां आपकी सोने की वस्तुओं को आपकी आवश्यकताओं और आपात स्थितियों में नकद प्राप्त करने के लिए संपार्श्विक के रूप में गिरवी रखा जाता है। स्वर्ण ऋण, क्रेडिट कार्ड या वैयक्तिक ऋण की तुलना में अधिक किफायती हैं, खासकर उन लोगों के लिए जो कम अवधि के लिए ऋण लेना चाहते हैं। लेकिन वित्तीय व्यवस्था से सहमत होने से पूर्व इस बारे में पूरी तरह जागरूक रहना आवश्यक है ।

स्वर्ण ऋण बनाम वैयक्तिक ऋण - कौन सा बेहतर है और क्यों?

वित्तीय आकस्मिकता कभी भी आ सकती है । अक्सर, ऐसी आकस्मिक घटनाओं से निपटने का एकमात्र तरीका ऋण लेना है। चाहे आपको अपनी बहन की शादी के लिए राशि देने की आवश्यकता हो या चिकित्सा आपातकाल के लिए भुगतान करने की आवश्यकता हो, ऋण जीवनदायनी साबित हो सकता है। जबकि आपकी जरूरतों को पूरा करने के लिए बाजार में कई प्रकार के ऋण उपलब्ध हैं, वैयक्तिक ऋण और स्वर्ण ऋण दोनों ज्यादा प्रचलित हैं।

शिक्षा ऋण हेतु आवश्यक दस्तावेज

प्रत्येक राष्ट्रीय और अंतर्राष्ट्रीय बैंको द्वारा विद्यार्थियों को कम ब्याज दरों पर शिक्षा ऋण प्रदान किया जाता है ताकि उन्हें अपनी उच्च शिक्षा लागत का भुगतान करने में आसानी हो। यह एक तरह की अग्रिम वित्तीय सहायता है जो छात्रों को भारत और विदेशों में स्थित संस्थानों में अध्ययन करने के लिए प्रदान की जाती है। बैंक पात्र आवेदकों को फ्लेक्सिबल नियम और शर्तों के साथ शैक्षिक ऋण प्रदान करते हैं। इसके अलावा, दस्तावेज़ीकरण प्रक्रिया को बनाए रखना है और शिक्षा ऋण के लिए आवश्यक दस्तावेजों को प्रस्तुत करना, शिक्षा ऋण का लाभ उठाने में शामिल महत्वपूर्ण चरणों में से एक है।

शिक्षा ऋण के विभिन्न प्रकार है ?

इसमें कोई संदेह नहीं है कि शिक्षा न केवल भारत में बल्कि विश्व स्तर पर भी प्रमुख महत्व रखती है। यह एकमात्र कारकों में से एक है जो हमें व्यक्तिगत, सामाजिक और पेशेवर रूप से साक्षर, अच्छी तरह से व्यवहार करने वाले और जिम्मेदार व्यक्ति बनने में मदद करता है। हालांकि एक बुनियादी शिक्षा आम तौर पर सुलभ है, लोग अधिक आय वाले नौकरी पाने हेतु अपनी शैक्षणिक योग्यता को बढ़ाने के लिए गुणवत्तापूर्ण शिक्षा को पसंद करते हैं।

शिक्षा ऋण पर संपूर्ण मार्गदर्शिका

शिक्षा ऋण एक प्रकार का ऋण है जो उच्च शिक्षा एवं उससे जुड़े वित्तीय सहायता पहुंचाने के लिए उधार के रूप में लिया जाता है। ये ऋण ट्यूशन, किताबों, आवास और पाठ्यक्रम को पूरा करने के लिए महत्वपूर्ण है एवं इससे अन्य व्यय की लागत भी कवर होती है।

विद्यार्थी ऋण को तत्काल चुकाने हेतु 6 उत्कृष्ट युक्तियाँ

शिक्षा ऋण वास्तव में उन छात्रों के लिए वरदान है जो उच्चतर अध्ययन करना चाहते हैं, लेकिन अपने दम पर ऐसा करने का जोखिम नहीं उठा सकते। बहुत से लोग अपनी उच्च शिक्षा को आगे बढ़ाने के लिए पारिवारिक संपत्ति- जैसे सोना - बेच देते हैं। शिक्षा ऋण की मदद से, आप इन मूल्यवान संपत्तियों की रक्षा कर सकते हैं और आपके आगे की पढ़ाई भी जारी रहती है।

शिक्षा ऋण के लिए आवेदन करने हेतु चरणबद्ध मार्गदर्शिका

हम सभी ने सदियों पुरानी कहावत सुनी है कि बेहतरीन करियर और सफल जीवन का मार्ग गुणवत्तापूर्ण शिक्षा के माध्यम से प्रशस्त होता है। उच्चतर शिक्षा की डिग्री से करियर के कई रास्ते खुल जाते हैं और आपको अपने वित्तीय भविष्य को सुरक्षित करने में मदद मिलती है। लेकिन कॉलेज और विश्वविद्यालय की फीस की लगातार बढ़ती लागत के कारण, छात्रों और माता-पिता के पास उच्च अध्ययन के लिए शिक्षा ऋण लेने के अलावा और कोई विकल्प नहीं रह जाता है। शिक्षा ऋण, उच्च शिक्षा से संबंधित कई खर्चों को कवर करते हैं जैसे ट्यूशन और परीक्षा शुल्क, छात्रावास शुल्क (यदि लागू हो), पुस्तकों और उपकरणों की लागत, वाहन शुल्क इत्यादि।

निधि संग्रहण के लिए शिक्षा ऋण के लाभ

जैसे-जैसे शिक्षा के लिए लगने वाले लागत आसमान को छू रहे है, जिसके कारण छात्रों के पास शिक्षा ऋण लेने के अलावा बहुत कम विकल्प हैं। यह अच्छी बात है कि सरकार शिक्षा ऋण पर कर लाभ के रूप में कुछ राहत प्रदान करती है। आयकर अधिनियम के अनुच्छेद 80 ई के तहत शिक्षा ऋण ब्याज लाभों के बारे में जानकारी रखना आवश्यक है।

निधि एकत्रित के लिए वैयक्तिक ऋण के लाभ

हमारे जीवन में एक ऐसा समय आता है जब अचानक धन की आवश्यकता होती है। इसका तत्काल विकल्प आम तौर पर क्रेडिट कार्ड का उपयोग करना या दोस्तों या परिवार के सदस्यों से पैसे उधार लेना है।

अब नेट-बैंकिंग के आने के बाद ज़्यादातर ऋणदाता ऋणकर्ताओं को ऋण देने का प्राय कर रहे हैं , अन्य स्रोतों के माध्यम से धन जुटाना अब संभव हो गया है।

वैयक्तिक ऋण के लिए सिबिल (CIBIL) स्कोर

क्या ये पंक्तियाँ आपको परिचित लगती हैं? वैयक्तिक ऋण के बारे में पूछताछ या आवेदन करते समय आपको ऐसे संदेश मिले होंगे। खैर, सिबिल (CIBIL) स्कोर या क्रेडिट स्कोर व्यक्तिगत ऋण अनुमोदन के लिए बुनियादी नो योर कस्टमर (KYC) दस्तावेज़ीकरण प्रक्रिया में सामान्य जांच में से एक है।

वैयक्तिक ऋण के लिए आवश्यक दस्तावेज

जब आपातकालीन स्थिति में राशि की आवश्यकता होती है तो तब वैयक्तिक ऋण, मित्र के समान होता है क्योंकि यह आपकी तत्काल वित्तीय जरूरतों को पूरा करने में आपकी सहायता करता है। भारत में सभी तरह के सरकारी और प्राइवेट बैंक वैयक्तिक ऋण की सुविधा देते हैं यदि आपके पास उचित दस्तावेज उपलब्ध हो।

तत्काल वैयक्तिक ऋण के लिए आवेदन कैसे करें

छोटी छोटी बचत करना, आपके विषम परिस्थितियों में राशि प्रदान करने में सहायक होता है। जैसा कि कहावत है, बचाया गया एक एक पैसा, आपकी कमायी गयी धनराशि है। हालांकि, बचत की गई राशि काफी हद तक आपकी आय और आपकी बचत की आपकी क्षमता पर निर्भर करती है। जब अप्रत्याशित वित्तीय परेशानियां आती हैं, तो तत्काल नकदी प्राप्त होना हमेशा आसान नहीं होती है, मार्टिन केनी के शब्दों में, एक त्वरित वैयक्तिक ऋण ऐसी स्थितियों में आपकी सहायता करेगा। यह उत्कृष्ट वित्तीय सौदा हैं जो विशेष रूप से हठात् मौद्रिक आपातकाल के समय उधारकर्ताओं की सहायता करने के लिए योजनाबद्ध हैं। चीजों को आसान बनाने के लिए, ऑनलाइन प्रबंधित सत्यापन, अनुमोदन और संवितरण के साथ एक त्वरित पर्सनल लोन ऑनलाइन आसानी से उपलब्ध है। इस ब्लॉग में अधिक विस्तार से चर्चा करता है कि किसी भी बैंक या वित्तीय संस्थान से तत्काल व्यक्तिगत ऋण कैसे प्राप्त करें।

वैयक्तिक ऋण प्रोसेसिंग शुल्क और प्रभार

ऋण,एक ऐसा आधार स्तम्भ हैं जो हमें वित्तीय संतुलन प्रदान करता हैं। जैसा कि भारत में त्योहारों का मौसम आने वाला और यह आपकी धनराशि में वृद्धि का समय है। देश भर के लगभग सभी परिवारों द्वारा सितंबर से दिसंबर तक ज्यादा कार्य किया जाता है। भारतीय त्यौहार काफी विस्तृत और ख़र्चीले होते हैं, लेकिन यदि आपने अच्छी तरह से वित्तीय योजना बनाई है तो ऋण लेने में कोई समस्या नहीं होनी चाहिए। प्रत्येक महीने त्योहार के लिए बचत करना अच्छी सोच है, मगर यह पर्याप्त नहीं है। इसलिए कुछ लोग अपने त्योहार के मौसम के दौरान अतिरिक्त खर्च को काफी प्रभावी ढंग से ऋण के साथ प्रबंधित करते हैं वैयक्तिक ऋण प्रोसेसिंग फीस और पर्सनल लोन प्रोसेस चरणों (PLPS) की बारीकियों के बारे में अधिक जानें। इसकी पूरी जानकारी, ऋण लेने की प्रक्रिया को और अधिक सूचनापरक बनाएगी.

भारत में वैयक्तिक ऋण के प्रकार

तत्काल नकद आय प्राप्त करने के लिए ऋण त्वरित नकदी आवश्यकताओं को पूरा करते हैं और जरूरत के समय आपके सबसे अच्छे वित्तीय मित्र होते हैं। आसमान छूती कीमतों और सीमित आय के साथ, अपनी कमाई से बचत करना या अल्पकालिक वित्तीय निवेश करना मुश्किल होता है। तो, जब आपको तत्काल उनकी आवश्यकता होती है तो आपको धन कहां मिलता है? कई प्रकार के व्यक्तिगत ऋण आपात स्थिति में काम आते है और व्यवस्थित रूप से खर्च करने वालों के लिए धन प्रबंधन मंत्र हैं। यदि आप अनुशासित तरीके से समय पर ऋण चुका सकते हैं तो यह गलत नहीं होगा।

वैयक्तिक ऋण की संपूर्ण निर्देशिका

व्यक्तिगत ऋण के उधारकर्ता को संपार्श्विक प्रदान करना आवश्यक नहीं होता है और इसलिए यह एक बगैर प्रतिभूति का ऋण है। वैयक्तिक ऋण का उद्देश्य या इरादा तत्काल फाइनेंशियल आकस्मिकताओं को फंड करना है। यह व्यावसायिक पूंजी, विवाह, चिकित्सा व्यय या यहां तक कि विदेशी यात्राओं के लिए हो सकता है, हालांकि पूंजी का अंतिम उपयोग वास्तव में उधारकर्ता पर निर्भर होता है जब तक यह उसकी वैधानिक

वैयक्तिक ऋण पर ईएमआई की गणना करने के स्मार्ट तरीके

एक वैयक्तिक ऋण के लिए उधारकर्ता को संपार्श्विक प्रदान करना आवश्यक नहीं है और इसलिए यह एक प्रतिभूति रहित ऋण है। चूंकि ये प्रतिभूति रहित ऋण हैं, इसलिए इन ऋणों पर ब्याज की दर अन्य सभी प्रकार के ऋणों की तुलना में काफी अधिक मानी जाती है। वैयक्तिक ऋण का उद्देश्य या प्रयोजन आकस्मिकताओं के दौरान तत्काल फंड उपलब्ध कराना है। यह या तो व्यावसायिक पूंजी, विवाह, शिक्षा या यहां तक कि विदेश यात्राओं के लिए हो सकता है, हालांकि ऋण का सही उपयोग वास्तव में उधारकर्ता पर तब तक निर्भर करता है, जब तक कि यह किसी आवश्यक वित्तीय आवश्यकता के लिए हो।

आपके वैयक्तिक ऋण की पात्रता की जांच हेतु चरणबद्ध मार्गदर्शिका

यदि आप संपार्श्विक दिए बिना प्रदान किए बिना तत्काल नकद प्राप्त करना चाहते हैं, तो वैयक्तिक ऋण एक अविश्वसनीय विकल्प साबित हो सकता है। वैयक्तिक ऋण के साथ, आप, स्वंय के लिए किए जाने वाले खर्च को पूरा कर सकते हैं, चाहे वह मेडिकल एमरजेंसी हो, शादी हो , लंबे समय से प्रतीक्षित छुट्टियां या घर की मरम्मत हों। यह लेख वैयक्तिक ऋण के पात्रता मानदंड के बारे में बताता है, आप वैयक्तिक ऋण पात्रता कैलकुलेटर का उपयोग कैसे कर सकते हैं और अपनी ऋण पात्रता को बेहतर बनाने के लिए आप क्या उपाय कर सकते हैं. पढ़ें ।

शेयरों के एवज में ऋण - आपको क्या जानना चाहिए।

क्या आपको तत्काल राशि की आवश्यकता है? क्या आपने शेयर बाजार में एक महत्वपूर्ण राशि का निवेश किया है? क्या आप जानते हैं कि आप अपने शेयरों को गिरवी रखकर ऋण प्राप्त कर सकते हैं? जी हां, आप शेयरों के एवज में ऋण ले सकते हैं, एक प्रकार का सुरक्षित ऋण जहां आपके शेयर संपार्श्विक के रूप में कार्य करते हैं। ऋणदाता आमतौर पर उच्च ऋण राशि प्रदान करते हैं, प्रतिस्पर्धी ब्याज दरें लेते हैं और फ्लेक्सीबल पुनर्भुगतान अवधि प्रदान करते हैं। साथ ही, आपको केवल आपके द्वारा उपयोग की जाने वाली ऋण राशि पर ब्याज़ का भुगतान करना होगा, न कि पूरी मूल ऋण राशि। शेयर क्या हैं, शेयरों पर ऋण कैसे प्राप्त करें, डीमैट अकाउंट का महत्व और आप ऑनलाइन डीमैट अकाउंट कैसे खोल सकते हैं, इसके बारे में अधिक जानने के लिए पढ़ें।

वरिष्ठ नागरिकों के लिए रिवर्स मॉर्टगेज ऋण के लाभ

65 वर्षीय श्रीमती पटेल सेवानिवृत्त हो चुकी हैं। वह अपने फ्लैट में रहती है जबकि उसका बेटा विदेश में रहता है। श्रीमती पटेल अकेले अपनी बचत से बढ़ती लागत को पूरा करने में असमर्थ हैं। वह अपने रिलेशनशिप मैनेजर से वित्तीय सलाह लेती है, जो उसे रिवर्स मॉर्गेज ऋण के बारे में सूचित करता है, जहां वह अपनी संपत्ति का उपयोग करके पैसा कमा सकती है। आइए समझते हैं कि रिवर्स मॉर्टगेज लोन (आरएमएल) क्या है और यह कैसे काम करता है।

स्वर्ण ऋण की मुख्य विशेषताएं और लाभ

जब आपको तत्काल धन की आवश्यकता होती है, तो आप अपनी आवश्यकतानुसार इसे प्राप्त करने के लिए अपने सोने को संपार्श्विक के रूप में उपयोग करने पर विचार कर सकते हैं। स्वर्ण ऋण अधिकांश बैंकों और गैर-बैंकिंग वित्तीय कंपनियों (एनबीएफसी) द्वारा दिए जाने वाले सुरक्षित ऋण हैं। ऋणदाता सोने के वर्तमान बाजार मूल्य का आकलन करता है और ऋण राशि निर्धारित करता है। ऐसा ऋण आपको तत्काल नकद प्राप्त करने में मदद करता है। आइए हम स्वर्ण ऋण की विभिन्न विशेषताओं और लाभों, ऋण आवेदन की प्रक्रिया आदि का विश्लेषण करें। पढ़ें

How to Calculate EMI for Bike Loan: Tips and Tricks

A two-wheeler is a compact vehicle that gives excellent mileage and allows you to navigate through city traffic easily. It cuts down your travelling time and expenses while you can find parking easily. Whether you wish to buy a geared bike or a scooter, you can do so with two-wheeler loans. Let's understand what they are and learn about the factors affecting Two-Wheeler Vehicle Loan interest rates. Also, find out how to use a Bike Loan EMI calculator before sending your loan application.

वाहन ऋण क्या है और इसके विभिन्न प्रकार

वाहन खरीदना कई लोगों का सपना होता है। कार या बाइक का मालिक होने से आपको अपने समय और गति से आने-जाने की आजादी मिलती है। हालांकि, प्रति वर्ष, वाहनों की कीमतें बढ़ रही हैं। भारत में तेजी से बढ़ रहे ऋण क्षेत्र के लिए धन्यवाद, आप वाहन के मालिक होने के अपने सपने को पूरा करने के लिए आसानी से वाहन ऋण के लिए आवेदन कर सकते हैं। यह समझने के लिए पढ़ें कि वाहन ऋण क्या है और इसके विभिन्न प्रकार और विशेषताएं क्या हैं।

फिनटेक ऋण क्या है और यह कैसे काम करता है?

फिनटेक वैकल्पिक ऋण चैनल बनाकर क्रेडिट इको सिस्टम में क्रांति लाने में महत्वपूर्ण भूमिका निभा रहे हैं जिससे बैंक और उधारकर्ताओं दोनों को महत्वपूर्ण लाभ प्राप्त होता हैं। फिनटेक तकनीक-सक्षम, मोबाइल-अनुकूल प्लेटफार्मों के साथ सहज ग्राहक ऑन-बोर्डिंग और क्रेडिट संवितरण प्रक्रियाएं तैयार करता है जो भौतिक संवाद को दूरस्थ ऋण एप्लीकेशन में परिवर्तित करता है।

मुद्रा ऋण क्या है? – संपूर्ण मार्गदर्शिका

'आत्मनिर्भर भारत' बनाने के लिए मोदी सरकार ने कई योजनाएं और अभियान शुरू किए हैं। मेक इन इंडिया सबसे लोकप्रिय अभियानों में से एक है, जिसका उद्देश्य घरेलू कंपनियों के विकास को बढ़ावा देना है। इस प्रकार प्रधानमंत्री मुद्रा योजना की शुरुआत हुई । वर्ष 2015 में शुरू की गई यह योजना बेहद सफल साबित हुई है। अपनी स्थापना के बाद से पिछले 6 वर्षों में, पीएमएमवाई योजना ने रु 29.55 करोड़ से अधिक ऋण आवेदकों को रु 15.52 लाख करोड़ रुपये का ऑफर दिया है । यह योजना समाज के सभी वर्गों को समान अवसर प्रदान करती है। यहां, हम मुद्रा ऋण योजना और इसकी विशेषताओं के बारे में जानकारी प्रदान करेंगे।

संयुक्त गृह ऋण के लाभ

घर, वह विशेष स्थान है जहां हम सुरक्षित और आरामदायक महसूस करने के लिए जाते हैं। यह वह स्थान भी है जहां हम अपने प्रियजनों के साथ अपने जीवन के कुछ बेहतरीन पल बिताते हैं। लगभग हर कोई किसी न किसी बिंदु पर अपना घर खरीदने में सक्षम होना चाहता है। हालांकि, कभी-कभी संपत्ति की कीमतें इस सपने को वास्तव में मुश्किल बना देती हैं। सौभाग्य से, गृह ऋण आपके समय को बचाने में सहायक होते हैं. गृह ऋण आपको मनचाहा घर या अपार्टमेंट खरीदने में आसानी से मदद करता है। आप होम फाइनेंसिंग के लिए अपनी पात्रता में सुधार करने के लिए संयुक्त गृह ऋण के लिए भी आवेदन कर सकते हैं।

जानिए वैयक्तिक ऋण में छिपे हुए प्रभार से कैसे बचें

वित्तीय संबंधी आपात स्थिति में रहने के दौरान वैयक्तिक ऋण वरदान साबित हो सकता है। आप सभी प्रकार की आपात स्थितियों और नियोजित खर्चों के भुगतान हेतु ऋण से प्राप्त धन का उपयोग कर सकते हैं। लेकिन, अन्य ऋणों की भांति, वैयक्तिक ऋण कुछ अपरिहार्य लागतों जैसे ब्याज दरों, प्रोसेसिंग फीस, जीएसटी आदि के साथ आते हैं। जबकि ऋणदाता आपको इन लागतों के बारे में अग्रिम रूप से सूचित करते हैं, वे ऋण समझौते के नियम और शर्तों के अनुभाग के तहत प्रिंट प्रति में अन्य अतिरिक्त प्रभारों का उल्लेख करते हैं। यहां उन सभी संभावित वैयक्तिक ऋण से संबंधित प्रभारों का विवरण दिया गया है जिनके बारे में आपको अवश्य जानना चाहिए।

पूर्व स्वीकृत वैयक्तिक ऋण पर पूरी मार्गदर्शिका

यदि आपको तत्काल पैसे की आवश्यकता है, तो आप संपार्श्विक और प्रतिभूति रहित वैयक्तिक ऋण लेने पर विचार कर सकते हैं। आप वैयक्तिक ऋण का चुनाव कर सकते हैं और लेनदार की ओर से अपने पात्रता की पुष्टि प्राप्त करने की प्रतीक्षा कर सकते हैं, क्योंकि अंतिम अनुमोदन प्रक्रिया में समय लग सकता है। हालांकि, कभी-कभी ऋणदाता आपको सूचित करते हैं कि आप व्यक्तिगत ऋण के लिए पात्र हैं, भले ही आप इसके लिए आवेदन न करें। ऐसे ऋणों को पूर्व-अनुमोदित व्यक्तिगत ऋण के रूप में जाना जाता है। इन ऋण के बारे में अधिक जानने के लिए आगे पढ़ें।

गृह सुधार ऋण – आवश्यक जानकारी

एक पुरानी कहावत के अनुसार, 'एक व्यक्ति का घर आपको उनके बारे में बहुत कुछ कहता है'। आपका घर आपकी समझ और आपकी जीवन शैली का दर्पण है। यह आपके जानने वालों को बताता है कि आप अपने जीवन को कैसे जीते हैं। लेकिन आपके पास जो कुछ भी है, उसकी तरह, आपका घर भी हर कुछ वर्षों में विषम परिस्थियों से गुजरता है। अब, अपने घर को सिर्फ इसलिए बेचना संभव नहीं हो सकता है क्योंकि समय के साथ मकान , कुछ क्षतिग्रस्त हो जाता है। लेकिन आप कभी भी इसे पुनर्निर्मित या फिर से बनाने का कार्य कर सकते हैं और इसे एक नया रूप दे सकते हैं। ऐसा करने की सुविधा, आपको बैंक ऑफ बड़ौदा के गृह सुधार ऋण के माध्यम से प्राप्त होता है। निम्न आलेख आपके घर को संवारने के लिए गृह ऋण के विभिन्न लाभों से अवगत कराता है।

वैयक्तिक ऋण को कब और कैसे पुनर्वित्त कराएं

ऋण पुनर्वित्त, कम और ज्यादा अनुकूल ब्याज दर पर मौजूदा ऋण का भुगतान करने का एक शानदार तरीका है। अब, क्या आप जानते हैं कि आप वैयक्तिक ऋण को रिफाइनेंस कर सकते हैं? जब हम पुनर्वित्त के बारे में सोचते हैं, तो हम अक्सर बड़े ऋण के बारे में सोचते हैं, जैसे कि गृह ऋण या शिक्षा ऋण। हालांकि, यदि आप पुनर्भुगतान की बेहतर शर्तों की तलाश कर रहे हैं तो व्यक्तिगत ऋण को भी पुनर्वित्त किया जा सकता है। वैयक्तिक ऋण को पुनर्वित्त करने के तरीके के बारे में थोड़ा और समझने के लिए आगे पढ़ें।

JanSamarth Portal by PM - A Complete Guide

Over the years, the Government of India has rolled out numerous welfare schemes. For instance, there is the Central Sector Interest Subsidy Scheme by the Ministry of Education or the MUDRA Loan scheme under the Department of Financial Service. Users can access these schemes on the respective Ministry's websites. However, tracking applications on various websites can be cumbersome. Keeping this in mind, the government has unveiled the JanSamarth portal, enabling applicants to avail of up to 13 credit-linked government schemes under one roof. Read on to know more about the schemes, its objectives, the registration process and more.

गृह ऋण शेष राशि अंतरण क्या है और यह कैसे काम करता है?

अपना खुद का घर होना ज्यादातर लोगों के लिए जीवन का एक बड़ा मील का पत्थर और उपलब्धि होता है। चूंकि घर खरीदना महंगा हो सकता है जिसके लिए वित्तीय नियोजन आवश्यक होता है, इसलिए आप गृह ऋण से प्राप्त होने वाले वित्तीय सहायता पर भरोसा कर सकते हैं। हालांकि, अक्सर जब आप किसी बैंक या वित्तीय संस्थान द्वारा दिए गए गृह ऋण का विकल्प चुनते हैं, तो आप खुद को संलग्न शर्तों से नाखुश पा सकते हैं। यदि यह शर्त आपकी स्थिति के अनुकूल नहीं हैं, आप बाद में गृह ऋण शेषराशि अंतरण का विकल्प का चयन कर सकते हैं। आइए गृह ऋण शेषराशि अंतरण के लाभों को देखें और इसकी प्रक्रिया कैसे काम करता है, इसे भी देखें

भारत में गृह ऋण सत्यापन विधि कैसे काम करता है?

गृह ऋण आपको अपने सपनों का घर खरीदने या बनाने के लिए आसान और किफायती वित्त प्रदान करता है। अच्छी बात यह है कि गृह ऋण की ब्याज दरें वर्तमान में अब तक के सबसे निचले स्तर पर हैं। इस प्रकार, यदि आप गृह ऋण के लिए आवेदन करने की योजना बना रहे हैं, तो अब ऐसा करने का सही समय हो सकता है। हालांकि, याद रखें कि गृह ऋण फाइनेंसिंग के लिए आवश्यक दस्तावेज़ जमा करने के बाद आपकी एप्लीकेशन प्रोसेस समाप्त नहीं होती है। अनुरोध की गयी राशि की मंजूरी देने से पहले ऋणदाता को आपके ऋण अनुरोध को भी सत्यापित करना होगा। बेहतर समझ हासिल करने में आपकी मदद करने के लिए, यहां वह सब कुछ है जो आपको गृह ऋण सत्यापन विधि सत्यापन प्रक्रिया के बारे में जानने की आवश्यकता है.

वैयक्तिक ऋण बनाम कार लोन - कौन सा बेहतर है?

कार लेना कई लोगों का सपना होता है। वाहन आपकी इच्छानुसार यात्रा की सुविधा प्रदान करता है एवं आपको स्थानीय आवागमन की भीड़ से बचाता है। अपनी कार होने से भी आपातकाल के समय में मदद मिलती है। नॉवल कोरोनावायरस के प्रकोप के साथ, स्थानीय आवागमन या सार्वजनिक परिवहन का उपयोग करना कठिन हो सकता है। आपका अपना वाहन ऐसे कठिन समय में आपकी सुरक्षा सुनिश्चित करता है।

आपको फ्लोटिंग रेट गृह ऋण क्यों चुनना चाहिए?

गृह ऋण लेना आपके सपनों का घर खरीदने के सबसे आम तरीकों में से एक है। गृह ऋण प्रदाता या तो आपसे आपके ऋण पर फ्लोटिंग या निश्चित ब्याज दर वसूल सकता है। जबकि एक निश्चित ब्याज़ दर से आप अपने आपको सुरक्षित महसूस करते है, फ्लोटिंग ब्याज़ दर संभावित रूप से आपको बचत जनरेट करने में मदद कर सकती है। इस कारण कुछ और कारणों से, बहुत से लोग फ्लोटिंग रेट गृह ऋण लेना पसंद करते हैं।

विदेश में एमबीए की पढ़ाई के लिए शिक्षा ऋण पाएं

उच्च शिक्षा आपके करियर को बढ़ावा देने के लिए अतिरिक्त बढ़त में मदद करती है। यह आपके द्वारा आपके चयनित क्षेत्र को बहुत गहराई से तलाशने का अवसर प्रदान करता है और आपको खुद को एक जानकार पेशेवर में ढालने में मदद करता है। सबसे लोकप्रिय स्नातकोत्तर डिग्री में से एक जिसे छात्र इन दिनों चुनते हैं, वह एमबीए (मास्टर ऑफ बिजनेस एडमिनिस्ट्रेशन) है।

आपको अपने छात्र ऋण का पूर्व भुगतान क्यों करना चाहिए? जानिए फायदे

शिक्षा ऋण लेते समय, आपको अपनी ईएमआई देय होने से पहले ही ऋण चुकौती की सावधानीपूर्वक योजना बनानी होगी. इस तरह, आप अपने करियर के पहले कुछ वर्षों में खुद को वित्तीय संकट में पड़ने से बचा सकते हैं। अब, आप सोच सकते हैं - क्या ऋण की अवधि पूरी होने से पहले मुझे अपने विद्यार्थी ऋण का भुगतान करना चाहिए?

भारत में इलेक्ट्रिक वाहन खरीद पर सरकारी सब्सिडी 2022: यहां बताया गया है कि लाखों की बचत कैसे करें

एक स्वच्छ और हरित वातावरण समय की मांग है। जबकि एक दिन के समय में पर्यावरण को बदलना असंभव है, हम निश्चित रूप से छोटे कदम उठा सकते हैं जो समय के साथ परिणाम दिखाएंगे। ऐसा ही एक उपाय जीवाश्म ईंधन मुक्त इलेक्ट्रिक वाहनों (ईवी) की ओर स्थानांतरित हो रहा है। क्या आप जानते हैं कि 1990 के दशक के अंत में भारत में इलेक्ट्रिक वाहन थे? हालांकि, अपर्याप्त तकनीक के कारण, इन वाहनों में तेजी से गिरावट देखी गई। हालांकि, आज की उन्नत तकनीक और वैकल्पिक आवागमन विकल्पों के साथ, अब परिवहन के हरित साधनों को अपनाने का सबसे अच्छा समय है। इसके अलावा, भारत सरकार इलेक्ट्रिक वाहनों पर सब्सिडी प्रदान करती है, जिससे लाखों की बचत होती है। यहां आपको भारत में इलेक्ट्रिक वाहन सब्सिडी के बारे में जानना आवश्यक है।

जानिए वाहन ऋण के लिए अपना CIBIL स्कोर कैसे चेक करें?

क्रेडिट इंफॉर्मेशन ब्यूरो (इंडिया) लिमिटेड (CIBIL), अब ट्रांसयूनियन CIBIL, 4 क्रेडिट सूचना कंपनियों में से एक है। यह उधारकर्ताओं की क्रेडिट सूचनाओं को एकत्रित करने और बनाए रखने के लिए भारतीय रिजर्व बैंक द्वारा लाइसेंस प्राप्त है। बैंक आपकी ऋण जानकारी TransUnion CIBIL को देते हैं, जो तब आपके क्रेडिट को मापने के लिए एक संकेतक, यानी CIBIL स्कोर बनाने के लिए डेटा को एकत्रित करता है।

बैंक ऑफ बड़ौदा दो पहिया वाहन के लाभ

मोटरसाइकिल भारतीय घरों के विशाल जन समुदाय के परिवहन का प्राथमिक साधन है। दो पहिया वाहन, भारत की व्यस्त सड़कों में आसानी से चला सकते है। इसलिए, भारत दुनिया भर में शीर्ष 4 सबसे बड़े मोटरसाइकिल बाजारों में से एक है

मॉरगेज़ ऋण के प्रकार: जो आपके लिए सबसे अच्छा है

आपात स्थिति कभी भी आ सकती है, विशेष रूप से वित्तीय। कभी-कभी दोस्तों और परिवार से वित्तीय सहायता लेने के लिए ये खर्च बहुत अधिक हो सकते हैं। ऐसे समय में, आप अपनी बेकार पड़ी संपत्ति को अपने अनुसार तैयार कर सकते हैं। यदि आपके पास संपत्ति जैसी आस्तियां है, तो आप उनके बदले ऋण प्राप्त कर सकते हैं। आप उन्हें अपने देनदार के साथ संपार्श्विक के रूप में गिरवी रखकर ऋण प्राप्त कर सकते हैं। यह समझने के लिए पढ़ें कि मोर्टगेज ऋण क्या है एवं उसके कितने स्वरूप है।

Getting A Car Loan Soon? Make Sure To Avoid These 7 Mistakes!

These days, cars have become more of a necessity for us than a luxury. As a result, there are about 1.4 billion cars on the road in the world today! A car is more than just a means of transport for many.

What Is Loan Against Securities – A Complete Guide

When you need cash, especially a lump sum amount urgently, a loan is one of the best facilities at your disposal. The loan allows you to attend to your expenses, while you can return the funds borrowed from the bank in pocket-friendly instalments over a stipulated tenure. Today, you can mortgage more than your home or any property you may have to procure a loan; you can take out a loan against securities. Let us attempt to understand the meaning, features, benefits and application process for a LAS loan.

What's the Difference Between a Gold Loan and a Loan Against Property?

Loans are one of the best ways to access funds in an emergency or to pursue your goals. There are broadly two types of loans that you can procure - a secured loan and an unsecured loan. If you offer collateral to the lender in exchange for the loan, you

are said to have taken a secured loan. Many people prefer to take a secured loan as it helps them receive funds on suitable loan terms and conditions such as lower interest rates and higher loan amounts. When offering a secured loan, lenders usually

accept gold, securities, property, and other similar assets as collateral. Out of all these types, a loan against gold and a loan against property are the two most common types of secured loans.

7 Amazing Benefits Of Taking A Gold Loan

Almost no auspicious occasion or family function is complete without gold jewellery. In fact, gold is also one of the most precious gifts to pass on to your descendants. But the value of gold doesn’t simply end there; did you know that you can also get a loan against gold jewellery/Ornaments? In fact,

6 Benefits of A Digital MSME Loan for Business Owners

MSMEs, or Micro, Small, and Medium Enterprises, contribute about 29% of the country's GDP in India. These small to medium scale enterprises often require financial aid to continue their business operations. This is where an MSME loan can prove to be quite

Everything you need to know about Loan Against Securities

Loans can be broadly classified into two forms, secured debt and unsecured debt. Home loans, car/bike loans, and secured lines of credit are all examples of a secured form of debt. This means that to procure such loans, you need to pledge collateral to the lender. Collateral, in simple words, is a valuable item of a certain value that the lender can sell to cover your loan if you fail to make payments. Banks and financial institutions usually accept real estate, gold, and other such assets as forms of collateral. Now, did you know that you can also get a loan against securities?

Features and Benefits of Digital e-Mudra Loan

Setting up a business requires a lot of capital both for the initial investment and for operational costs. While a few people save their way to starting a business, many others take a business loan to meet these capital requirements. To boost entrepreneurship and help small businesses pursue their goals, Bank of Baroda offers a digital e-Mudra loan. This is a credit facility made available by Bank of Baroda for MSMEs that operate in the manufacturing, trading, and services sectors of the economy. One of the best features of the <a href="https://www.bankofbaroda.in/business-banking/msme-banking/loans-and-advances/digital-mudra-loan">Bank of Baroda digital Mudra loan</a> is that it is an unsecured form of debt. This means that you do not need to provide any collateral to procure funding. This is one of the best ways to finance the operations of your business. Read on to know more about this loan.

What is Tenure in a Personal Loan and How to Choose the Loan Tenure Smartly?

A personal loan is an unsecured type of a loan which means that you can borrow the funds without handing over any collateral. The borrowed money can be used for various purposes such as tackling an emergency, financing your business, or pursuing your

educational goals. However, since you do not need to provide collateral to procure a personal loan, the interest rate charged on these loans is relatively higher when compared to other types of loans, such as home loans or student loans. Due to this,

5 Key Factors That Affect Your Personal Loan Interest Rate This Year

Do you need money to pay the security deposit on your rented flat? Or perhaps you are facing a medical emergency that goes beyond the coverage of your health insurance plan. A personal loan is a type of unsecured loan that helps you get access to quick

cash in such situations of need. Features of personal loans include collateral-free applications, speedy approvals and disbursals, attractive interest rates, and no end-use restrictions, to name a few. Now, let us look at the factors affecting personal

5 Smart Tips to Reduce EMI Of Your Existing Personal Loan

Personal loans offer a great way of meeting your financial requirements without compromising your assets.

6 Easy Ways to Choose the Best Personal Loan in 2022

There are multiple personal loan providers present in the market today; thus, you get a plethora of personal loans options to choose from. However, it is important to ensure that you get the best personal loan for yourself by choosing the right creditor.

This will ensure that you can clear off your debt easily without taking on any unnecessary stress.

Give Your Home a Festive Makeover with an Instant Personal Loan

The festive season is the time for celebration, indulging in good food, and exchanging gifts. Festivals are also considered auspicious for making big purchases such as a new vehicle, jewellery, and gadgets. Many people also opt to renovate their homes just before the festive season to add some sparkle and glamour to the celebrations. Now, renovating your home can be quite a costly affair. Fortunately, lenders offer attractive interest rates and even help you get an instant personal loan online during the festive season.

How to Get a Personal Loan Without a Salary Slip in India?

Personal loans can prove helpful in consolidating your existing debts and helping you meet financial emergencies. You can even procure a personal loan to finance special occasions such as a marriage ceremony or an anniversary holiday. It is one of the

most popular types of loans available in the market today.

How to Pay Off Your Personal Loan Quickly?

A personal loan can prove to be a boon in helping you meet planned and unplanned expenses. Many borrowers often prefer personal loans over other types of loans as these loans are apt for all purposes. Whether you need to fund your home renovation or take that long-overdue family vacation, a personal loan can help fund a variety of expenses.

9 Best Home Loan Tips 2022

A home not only provides a roof over your head, but also doubles up as an investment. Your property can be sold for money at some point in the future. It can also function as collateral for a loan. Home loan is one of the best ways to finance the purchase of your dream flat or house. A home loan helps you safeguard your savings and gives you all the required flexibility to repay the cost of your property with comfort and ease by the way of EMI.

Now, there are so many options of home loans available out there. Choosing just one among all these can be quite confusing. To help you get the best option, here are a few home loan tips that can prove helpful.

1. Check your CIBIL score

Home loans are typically of high amounts and long tenures; thus, they can only be given to individuals who have a good credit history. The minimum home loan credit score required by most of the banks in India is ranges between 650-750. Furthermore, your CIBIL score is directly proportional to the loan amount you are eligible for. This means that having a higher CIBIL score helps you procure loans of higher amount. Generally, having a CIBIL score of 750 and above is considered ideal for procuring a good and substantial value of a home loan. If you check your CIBIL score and find it to be below 650 or just at par with 650, it is better to work on increasing your score before applying for a home loan. Having a good CIBIL score can also help you procure a loan at a relatively lower interest rate.

It is recommended to check your CIBIL score every 3 to 6 months. This will help you keep track of your creditworthiness and devise a strategy to increase your score.

2. Start saving for a down payment

It is important to plan your finances and save up for the down payment before initiating your application for a home loan. This is, perhaps, the best home loan advice that anyone can give you. Lenders typically require you to pay 10% to 30% of the total purchase value of the house or property as down payment depending on your loan amount.

With increasing expenses, it can be quite difficult to save for your home loan down payment. However, making small changes in your monthly budget can ensure that a portion of your income is put aside in a savings account/Investment account etc. to build a corpus for the down payment.

3. Get your financial documents in order

When you take a home loan, you will be required to provide your lender with certain documents such as your recent salary slips, ITRs, and bank account statements, among other paperwork. It helps to keep these documents ready in advance so that you do not have to rush at the eleventh hour to find what you need.

The list of documents required for a home loan can vary between lenders. The documents required can change slightly depending on whether you are salaried or self-employed. Hence, it is better to check with the lender about the records that are required by them. You can easily get a list of required documents by visiting the lender’s website or by calling them up directly.

4. Use a home loan EMI calculator

Understanding your EMI payments is one of the most important home loan repayment tips to keep in mind. Calculating your monthly EMI payments before applying for a home loan can help you avoid taking on debt that you cannot afford to repay.

EMI calculations are dependent upon the interest rate charged and tenure of the loan among many other factors; hence, EMIs are not that easy to calculate manually. Fortunately, you can use the lender’s home loan EMI calculators online to get an idea of the loan amount that you can afford to borrow.

5. Select the right type of home loan

There are many different types of home loans offered by every lender. Bank of Baroda offers its customers different types of home loans including top up loan, home improvement loan, and a home loan takeover scheme, among others. Each type of home loan offers different benefits to borrowers. Hence, it is better to compare bank loans and choose the right home loan that best suits your needs.

When taking a home loan, you can also choose between a fixed interest rate home loan or a floating interest rate home loan. While a fixed interest rate loan will have a constant interest rate throughout the loan tenure, the floating interest rate will see the interest rate change as per the market.

6. Compare the different home loan offers

The cost of procuring a home loan varies between lenders too. When selecting a home loan, you should consider the interest rate charged, home loan processing fees, application fees, technical valuation charges and other such expenses before starting your application process.

To get the best home loan in 2022, do make sure to compare the different loan offers and the other ancillary costs that are associated with borrowing. This research will help you make a smart choice. Remember that a home loan is debt that you take for a long term – generally between 20 to 30 years. So, you would want to pick the best loan provider who fulfils your financial needs for peace of mind.

7. Stay connected with your lender

After you submit your loan application, the lender may require some additional information from you before processing it ahead. Giving quick responses to the lender will help you get the loan amount disbursed swiftly.

It is also imperative to stay in touch with your lender throughout the loan tenure. This will help you build trust with the lender and get the timely help if needed.

8. Keep your credit score maintained during the loan processing period

Lenders typically check your credit score before accepting your loan application. However, they can also pull up your scores again before sanctioning the loan. This helps them ensure that you are a creditworthy individual and are consistent in repaying your debts. Hence, do not get lax on your payments after the lender has accepted your home loan application. Rather, pay more attention to your credit card bills and ensure that they are paid on time. It is also better to avoid applying for new loans until your home loan is sanctioned. This will help you maintain your credit score.

9. Read all the loan related documents carefully

It is particularly important to understand the different terms and conditions of the home loan before signing the documents. Ensure that you go through the documents and get comprehensive knowledge of what you are signing up for. You can contact your lender and ask them for any help you need in understanding the fine print.

Ways to Repay Mortgage Loan Quickly

Are you looking for information on CIBIL score for home loans? Have you been wondering what is the minimum CIBIL score for home loans and how you can bring your credit score within that range? If so, then you’ve landed on the right page! Continue reading the article to know all there is about CIBIL score for housing loan application.

Established in 2000, the Credit Information Bureau Limited (CIBIL) is a credit information company that maintains records of individuals and organisations. A lending agency/company/bank gives out loans on the basis of the CIBIL score generated.

What is the relevance of CIBIL Score for home loan?

The CIBIL score is basically a three-digit number that ranges between 300 and 900. The higher the score, the greater are your chances of getting a home loan easily. Lenders mandatorily check your credit score to know your creditworthiness when you apply for a home loan.

Here is a quick look at how the CIBIL score impacts your home loan application:

● The CIBIL score is essentially the first impression that your lender gets of you as a borrower

● Borrowers applying for home loans with low CIBIL scores might face a harder time in getting their applications approved

● Having a good or high CIBIL score allows you to get the better interest rate

Can a good CIBIL score help you get a home loan at a lower EMI?

Having a good CIBIL score when you apply for a home loan not only makes you eligible to get one but also helps you get funding at a lower interest rate. Lower EMIs will help bring down the overall cost of your housing loan. As we all know, a home loan is long term debt that runs into decades. So, even a small reduction in interest can see you potentially save lakhs of rupees.

Thus, having a higher CIBIL score can prove to be immensely helpful for a housing loan.

What is considered to be a good CIBIL score for home loan applicants?

Generally higher CIBIL score is considered good. It increases chances of getting easy approvals and better rates of interest. Bank of Baroda requires a minimum credit score of 701 for a customer to be eligible for a home loan.

Want to know how to increase your home loan eligibility?

Here are a few tips that can enhance your chances of getting a home loan:

● Paying off existing loans:

This is the major tip which will help you increase your chances of getting your home loan sanctioned. Ensure that you are paying your existing EMIs on time regularly and there is no default. If you have a habit of using your credit card, make sure you pay off your entire card debt on a regular basis so that you don’t have to pay any interest on those expenses. In short, pay the whole balance and not just the minimum due.

● Record your variable pay:

Another way to increase your eligibility is by giving the bank proof of your variable pay apart from submitting your income documents.

● Opt for a joint home loan:

You can add your close relatives as co-applicant, while reviewing an application for a joint home loan, the lender considers the income of both the parties. Hence, a combined monthly income will appear higher and increase your chances of getting the loan value you need.

Quick tip: You can use an online tool called the Home Loan EMI Calculator to understand what your monthly payments will look like for a certain loan amount. Knowing what kind of EMIs you can expect will help you plan your finances better. This will save you from defaulting on your payments and help you keep your credit score in good standing throughout the tenure of your home loan.

Steps to check your CIBIL score online

These days, we have become accustomed to the new normal of doing as many things as possible online, from transferring money to someone to applying for cards and opening bank accounts too. In the same way you also check your CIBIL score digitally!

Simply follow these quick steps to easily check your credit score online:

Step 1 - Go to the official CIBIL website, log in and select “Know Your Score”

Step 2 - Fill up the digital form that appears and enter relevant details such as your name, date of birth, past loan history, ID proof etc.

Step 3 - After the form has been properly filled, a payment page will appear. You can choose your preferred form of payment method like debit/credit cards or net banking.

Step 4 - After successful payment you will have to answer five questions CIBIL asks about your credit history, out of which three need to be correct, in order to get your identity authenticated from CIBIL.

On approval, you will get your credit report mailed to you in the next 24 hours, and you can check your CIBIL score, also existing BOB customer can check their CIBIL score through bob World mobile banking app.

Conclusion

Now you can be the proud owner of your very own dream home with the easy home loan options given by Bank of Baroda. Our home loans have low interest rates, affordable processing fees, and longer tenures too. At Bank of Baroda, you can also enjoy many other benefits such as a free credit card when you apply for a home loan. Choose from our wide range of home loans including pre-approved home loan, home improvement loan, and loan takeover scheme, among others. You can check your home loan eligibility online on our website and even apply for your home loan online too. It’s that convenient!

Get in touch with us today to know more.

Why Choose Bank of Baroda Housing Loan?

There is no feeling like home. Buying a house brings unmatched joy and happiness in our lives. An owned home gives us a sense of security and a feeling of achievement. Long back, people had to spend numerous years saving up a corpus to finance their dream of buying a house. But today, you do not need to do so. You can simply take a home loan.

Opting for a home loan is an excellent way to finance the purchase of your dream house. This loan allows you to pay the property amount in a systematic and periodic manner. Bank of Baroda offers home loans at attractive interest rates on easy repayment terms. The maximum tenure of repayment is 30 years, and you can apply for a top-up for five times during this entire tenure.

Benefits of taking a home loan from Bank of Baroda

At Bank of Baroda, we truly believe in simplifying the process of getting finance for your home. As such, we offer a range of loans designed to meet your various requirements. From our pre-approved home loans to home improvement loans and home loan takeover scheme, there is something for everyone. Here are a few more benefits of getting your home loan from Bank of Baroda:

• Low interest rates and processing charges

• Higher loan amounts

• Free credit card

Let’s take a closer look at why you should consider opting for a Bank of Baroda home loan to buy your next or first flat or house. We will show you how to apply for home loan by discussing home loan eligibility, fees and charges, and documentation required in detail.

Bank of Baroda housing loan eligibility criteria

To help more people finance their dream home, we have put together an easy to meet eligibility criteria.

Conclusion

Signing up for a home loan is a long-term commitment. And we, at Bank of Baroda, promise to be there for you every step of the way. From helping you sail through the documentation process with ease to offering expert advice on planning your loan repayment, we have it all covered for you.

In fact, you can now apply for a housing loan with Bank of Baroda online with a matter of a few clicks. We hope this was a great read for you today.

Difference Between Secured and Unsecured Loans

A loan is one of the best ways to finance your dreams or meet sudden expenses. There are several types of loans available in the market today that serve various purposes. For example, a car loan is designed to finance the purchase of your dream vehicle

Documents Required for Loan Against Property - A Complete Checklist

Meeting significant expenses like the cost of an overseas education, a wedding, home renovation, or medical expenses can be challenging. Your credit card may not be sufficient for meeting these costs.

Should you opt for a Home Loan Balance Transfer?

Your home loan is probably one of your biggest financial responsibilities. Now, you may have heard of the concept of a balance transfer to ease out your payments. In this article, we will look at what a home loan balance transfer is and examine whether

7 Best Car Loan Tips to Follow in 2022

With the increasing need to travel short and long distances in comfort and safety, buying a car has become a necessity in recent times. Now, cars are expensive, and you may need a bit of help with financing the vehicle of your dreams.

Bank of Baroda Lowers Home Loan Interest Rate

On the other hand, if you had applied for a loan with the same loan amount and tenure at the old rates, you would have had to pay a minimum interest rate of 6.85% p.a. Your EMI payment, in this case, would have been Rs.32,763.

Buying A Car This Festive Season? Here Is What You Must Consider Before Taking A Car Loan

Owning your own vehicle has become more important now than ever before. The Covid-19 pandemic has completely altered social behaviour, forcing us to become highly cautious before using shared transport. And what better time to go car shopping than when

The Benefits of Buying Your Dream Bike During the Festive Season

Given the increasing traffic on the roads, buying a bike can be quite beneficial as this vehicle can help you save a lot of time on your daily commutes. Two-wheelers are also economical as they require less fuel and are able to give a good mileage

Lost your job due to Covid 19? Here's how to pay your home loan EMIs

Home loans are typically of high value and result in fixed obligations for long period of time in the form of EMI payments. For many individuals, a significant chunk of the monthly salary goes towards

How to Buy a Mobile Phone on EMI Using a Debit Card